Trop souvent, les investisseurs auront tendance à choisir un fonds actif ou un ETF sans avoir une vue globale de l’ensemble des fonds existants dans le marché. Ce qui les empêche de faire des comparaisons équitables et les pousse à faire de mauvais choix. Pour arriver à une comparaison juste entre les fonds actifs et passifs, les investisseurs doivent savoir déjouer un certain nombre de pièges. Ces pièges sont pour la plupart connus mais trop souvent négligés car leur impact est sous-estimé. Et pourtant mes recherches, fondées sur la base de données propriétaire de BSD Investing* qui couvrent 11000 fonds domiciliés en Europe sur une période de plus de 20 ans, démontrent leur véritable impact sur la performance.

Piège n° 1 : Comparer les performances des fonds à celle des indices et non à des ETF

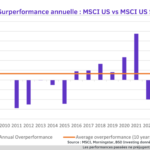

En effet, la performance des ETF n’est pas celle des indices. Et donc utiliser les indices pour comparer et sélectionner entraîne des biais voire même des conclusions d’investissement erronées. Et plus la période d’analyse est longue, plus on introduit des biais dans les comparaisons. Pour preuve, sur les actions de la zone Euro sur 10 ans, l’indice EURO STOXX 50 est en hausse de 86% alors que les ETF EURO STOXX 50 progressent de 96%. Sur cette période, 30% des gérants actifs surperforment l’indice EURO STOXX 50 mais seulement 15% surperforment les ETF suivant cet indice. Comparer les fonds actifs vs les ETF est la seule façon d’avoir une vue juste des performances et donc de prendre des décisions optimales.

Piège n° 2 : Comparer des fonds avec un indice large et non avec l’indice officiel du fonds

Pour investir sur le marché européen, il existe plus de 500 fonds qui suivent plus de 50 indices. Cependant, les investisseurs n’ont pas conscience de l’impact du choix de l’indice sur la performance de leur portefeuille. Sur une période de 10 ans, les performances peuvent aller de 60 à 240 % ; par exemple, le MSCI Europe fait + 110 % et le S&P Europe BMI +140 %. Le choix de l’indice est donc indispensable pour pouvoir sélectionner le bon fonds.

Piège n° 3 : Utiliser des données non retraitées

Pour être optimale, la sélection entre les fonds actifs et les ETF doit s’appuyer sur une base de données qui retraite minutieusement les informations des fonds. Il est nécessaire de s’assurer notamment :

- que les parts des fonds les plus représentatives sont choisies ;

- que les historiques de prix ou d’encours ne comportent pas d’erreurs ou de données manquantes ;

- que les fonds suivis correspondent à l’indice choisi ;

- que l’ensemble des frais des fonds soit pris en compte dans le calcul de la performance.

Piège n° 4 : Ne pas prendre en compte l’ensemble des opportunités disponibles dans le marché

Tout le monde pense que 14 % des fonds actifs sur les actions européennes ont surperformé sur 10 ans. Ce chiffre est calculé par le marché en se fondant sur un seul indicateur, le pourcentage de gérants, qui surperforment entre deux dates fixes. Mais ce chiffre est inexact car il ne prend pas en compte la totalité des fonds présents sur l’ensemble de la période, comme les fonds ayant expiré ou les nouveaux fonds. Et, pourtant, ces fonds ont toute légitimité à être dans ce calcul car ils ont un impact sur la performance. En les prenant en compte, ce n’est pas 14 % mais 40 % des fonds actifs qui surperforment. Les investisseurs devraient pouvoir accéder à des indicateurs donnant une photo exacte de ce qui a véritablement surperformé.

👉🏼Comparer les fonds actifs et les ETF est le seul moyen d’avoir une vue juste des performances et donc de prendre des décisions optimales. Les études actuelles disponibles pour les investisseurs ne leur permettent pas d’éviter ces pièges. En les évitant, il a été possible pour l’auteure de cet article de mettre en place des recommandations d’allocation et des palmarès équitables entre les fonds actifs et passifs. Les investisseurs ne devraient-ils pas avoir accès à une information non biaisée pour plus de performance ?

Article publié le 11 septembre 2021 sur www.analysefinanciere.org

*𝘚𝘰𝘶𝘳𝘤𝘦 𝘉𝘚𝘋 𝘐𝘯𝘷𝘦𝘴𝘵𝘪𝘯𝘨 𝘱𝘳𝘰𝘱𝘳𝘪𝘦𝘵𝘢𝘳𝘺 𝘥𝘢𝘵𝘢𝘣𝘢𝘴𝘦, 𝘤𝘢𝘭𝘤𝘶𝘭𝘢𝘵𝘪𝘰𝘯 𝘧𝘳𝘰𝘮 30/06/2011 𝘵𝘰 30/06/2021.

Marlene Hassine Konqui

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.