Ahmed Khelifa, cfa, et Marlene Hassine Konqui explorent ce sujet clé, en se basant sur des études universitaires de premier plan (notamment la CFA Institute Research Fondation) et des eclairssissements de spécialistes de marché (Invesco et Hashdex). Ils examinent la définition d’une classe d’actifs ainsi qu’un cadre permettant de déterminer si un actif peut être considéré comme une classe d’actifs à part entière.Ils répondent aux questions suivantes : Les actifs au sein des crypto-actifs ont-ils une réaction similaire aux événements du marché ? La classe d’actifs ajoute-t-elle de la diversification à un portefeuille ? Les crypto actifs ont-ils la capacité d’absorber une proportion significative du portefeuille d’un investisseur ? Quels sont les véhicules investissables disponibles pour un allocataire d’actifs européen ?

Comment évaluer si les crypto actifs peuvent être considérés comme une classe d’actifs ?

Affirmer si les crypto actifs peuvent être considérés comme une classe d’actifs ou non pourrait se révéler un exercice périlleux étant donné ses niveaux de volatilité incomparables.

Greer (1997) définit une classe d’actifs comme « un ensemble d’actifs qui présentent certaines similitudes économiques fondamentales entre eux, et qui ont des caractéristiques qui les rendent distincts des autres actifs qui ne font pas partie de cette classe. » En outre, le CFA Institute a élaboré un cadre de cinq critères qui aideront à spécifier efficacement les classes d’actifs dans le cadre de l’allocation d’actifs. Ce cadre consiste principalement à examiner 1/l’homogénéité de la classe d’actifs,2/ son potentiel de diversification, 3/ sa liquidité et ses coûts de transaction. Il vérifie également si les actifs sont mutuellement exclusifs et s’ils couvrent la majorité des actifs potentiellement investissables. Nous allons nous concentrer sur les 3 premiers points aujourd’hui.

Les cryptoactifs ont-ils un comportement similaire face aux événements du marché ?

Pour être considérés comme classe d’actifs à part entière, les actifs de cette classe doivent être relativement homogènes, c’est-à-dire qu’ils doivent avoir des attributs similaires d’un point de vue descriptif et statistique.

Les crypto-actifs se distinguent clairement de tous les autres actifs par la technologie disruptive qu’ils utilisent (blockchain), mais aussi par un tout nouveau modèle économique et de revenus qu’ils ont créé. La blockchain, les smart contract (monnaie programmable) et les NFT ont créé un nouveau paradigme et bouleversent divers domaines, dont celui de la finance traditionnelle, avec l’avènement de l’écosystème Defi (finance décentralisée). Leur valeur ajoutée indiscutable nécessite également de nouvelles approches d’analyse fondamentale spécifiques aux crypto-actifs que la finance traditionnelle ne peut appréhender. Nous y reviendrons dans un prochain article. Mais aujourd’hui, nous allons commencer par analyser les corrélations des crypto-actifs entre eux.

Les similarités des niveaux de corrélations entre les crypto-actifs individuels (corrélation intra-actifs) peuvent être un bon indicateur pour savoir s’il s’agit d’une classe d’actifs homogène et si elle a un comportement statistique similaire aux événements du marché.

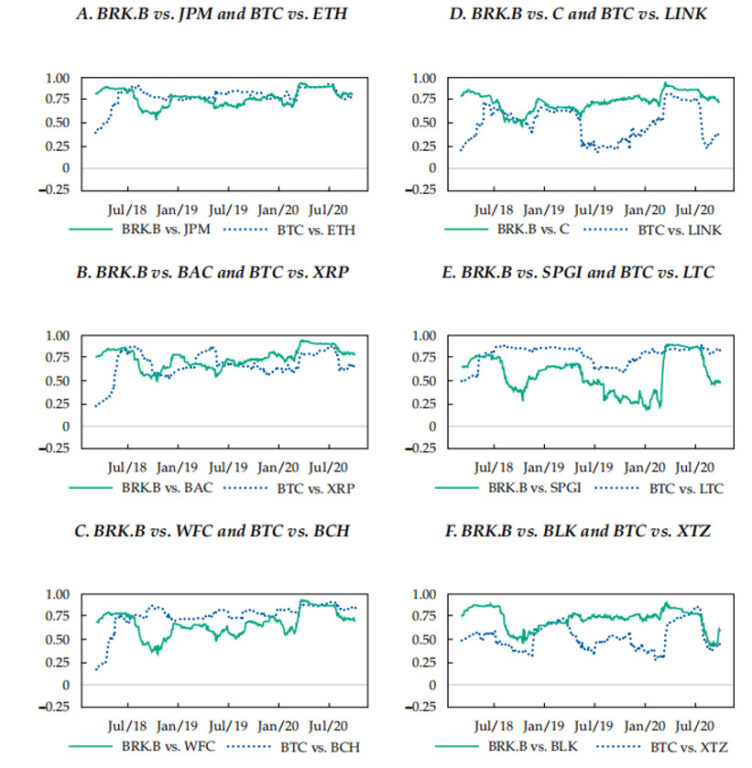

Selon Matt Hougan et David Lawant (Cryptoassets the guide to bitcoin, blockchain and cryptocurrency for investment professionals, CFA Institute Research Foundation 2021), les cryptoactifs entre eux ont historiquement présenté des corrélations similaires à celles des actions individuelles d’un même secteur. Les graphiques ci-dessous comparent les corrélations (sur une base mobile de 90 jours) du bitcoin (plus important cryptoactif) avec les neuf plus importants cryptoactifs suivants et celles de Berkshire Hathaway (la plus grande action financière par capitalisation boursière) avec les neuf plus grandes actions financières suivantes détenues par le plus grand ETF financier, le Financial Select Sector SPDR Fund.

Les niveaux de corrélation élevés entre les crypto-actifs suggèrent qu’ils réagissent de la même manière aux changements de régime de marché et leurs spécificités technologiques et de modèle économique suggèrent qu’ils constituent bien une classe d’actifs homogène.

Corrélation entre le Bitcoin et les principaux actifs crypto vs le top 10 des actions de l’indice S&P 500

La classe d’actifs ajoute-t-elle de la diversification à un portefeuille ?

Pour être considérée comme une classe d’actifs, elle doit être diversifiante et ne doit pas avoir de corrélations attendues élevées avec d’autres classes d’actifs ou avec une combinaison linéaire d’autres classes d’actifs.

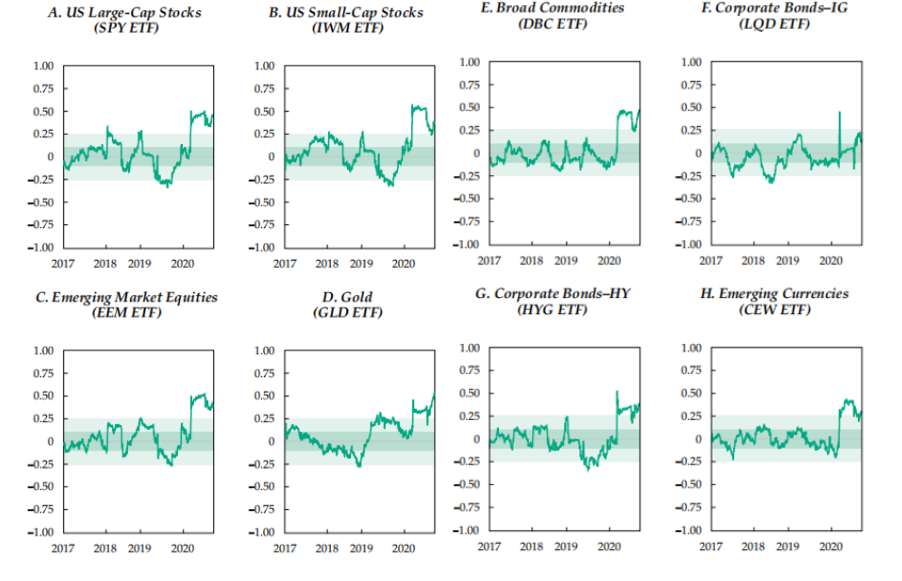

Les corrélations du bitcoin avec d’autres classes d’actifs ont historiquement été faibles, comme le montrent les graphiques suivants qui mesurent les corrélations glissantes sur 90 jours entre le bitcoin et les principales classes d’actifs risquées (actions, matières premières, obligations) depuis 2017. En période de crise des marchés, elles restent également à un niveau faible, montrant son intérêt en termes de diversification. Même si les graphiques montrent que ces corrélations ont augmenté pendant la crise du coronavirus au printemps 2020 ainsi qu’à la suite du resserrement monétaire de la FED, elles sont généralement restées inférieures à 0,5 (avec un R2 résultant de 0,25 ou moins). En dehors de ces périodes, les corrélations sont faibles à négligeables, la bande vert clair souligne les faibles niveaux de corrélation entre -0,25 et 0,25, la bande vert foncé soulignant les niveaux de corrélation négligeables entre -0,10 et 0,10.

Corrélations entre le bitcoin et les principales classes d’actifs risqués

Afin qu’une classe d’actifs soit un bon diversifiant, elle doit également améliorer le couple rendement-risque d’un portefeuille.

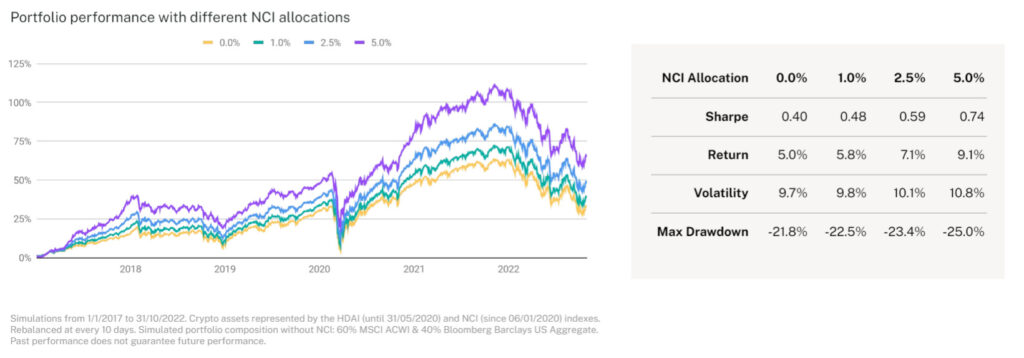

Le graphique suivant montre comment une allocation modeste à un indice diversifié de cryptoactifs peut améliorer de manière significative le rendement ajusté au risque d’un portefeuille traditionnel 60-40. Par exemple, l’ajout de seulement 2,5 % d’un indice crypto diversifié à un portefeuille 60-40 rebalancé améliore son ratio de Sharpe de près de 50 %, en tenant compte de la baisse du marché de 2022 jusqu’à fin octobre. Ainsi, sur une période de plus de 5 ans, un rendement excédentaire constant de 2,1 % est ajouté au rendement total du portefeuille alors qu’il n’ajoute que 0,4 % de volatilité. Cliquez ici pour accéder à l’étude complète.

Simulation de portefeuille incluant des actifs crypto

Les différences entre les niveaux de corrélations au sein des crypto-actifs et entre les crypto-actifs et les autres classes d’actifs, combinées au fait que les crypto-actifs repoussent la frontière efficiente dans la construction des portefeuilles, valident le deuxième point du cadre du CFA Institute pour considérer la crypto comme une classe d’actifs.

Les crypto actifs ont-ils la capacité d’absorber une proportion significative du portefeuille d’un investisseur ?

Focus sur la liquidité et les coûts de transaction

Pour être considéré comme une classe d’actifs, cette dernière doit contenir un pourcentage significatif d’actifs liquides. La liquidité et les coûts de transaction doivent être favorables à un investissement.

Nous avons pour ce faire comparé la capitalisation boursière des Crypto Actifs à (fin octobre 2022) d’abord au plus important indice d’actions (MSCI ACWI IMI) couvrant environ 99% de l’ensemble des opportunités d’investissement en actions mondiales puis à la capitalisation du MSCI Emerging Market. Nous avons constaté que les crypto-actifs représentent déjà 13% de la capitalisation des marchés émergents et 1,3% de l’ensemble du marché investissable des actions. Retrouvez plus de détails sur la totalité de l’univers investissable pour un allocataire d’actifs européen en cliquant ici.

Un papier intéressant d’Invesco analyse la structure de marché de la crypto et montre l’incroyable investissement qui a eu lieu dans l’infrastructure de la crypto – y compris le développement de dépositaires réglementés, le lancement de contrats à terme réglementés mais aussi les volumes réglés et verrouillés dans les différentes blockchains. Cela a conduit à une réduction des coûts de transaction et à un marché capable d’absorber des volumes de transaction relativement importants.

Cliquez ici pour accéder au rapport complet

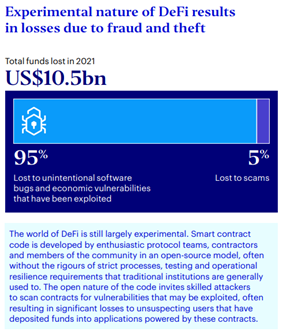

À la question de savoir si les crypto-actifs peuvent être définis comme une classe d’actifs à part entière selon le cadre du CFA Institute, la réponse est oui. Les cryptoactifs remplissent toutes les conditions requises. Cependant, les investisseurs ne doivent pas négliger les nouveaux risques qui accompagnent cette jeune classe d’actifs. Même si la technologie blockchain est considérée comme sûre, les bugs logiciels peuvent entraîner des pertes considérables et l’analyse fondamentale des crypto-monnaies est encore balbutiante. Le krach actuel, qui rappelle la crise des subprimes, fait même craindre des effets de contagion importants. Pourtant, sur les marchés financiers, même les classes d’actifs traditionnelles ont connu des krachs, qui se sont finalement révélés être bénéfiques en termes de réglementation, de gestion des liquidités et d’amélioration des processus.

Maintenant que nous avons démontré que les Crypto peuvent être considérées comme une nouvelle classe d’actifs, voyons quels sont les différents façons ou instruments financiers qui y donnent accès.

Quels sont les véhicules investissables disponibles pour un allocataire d’actifs européen ?

Les ETF thématiques blockchain :

Même si ces instruments sont des ETF actions et ne peuvent pas être considérés, à proprement parler, comme appartenant à la classe d’actifs crypto (étant donné qu’un actif ne peut appartenir à plus d’une classe d’actifs à la fois), ils offrent une exposition à l’aspect le plus précieux des crypto – leur technologie disruptive, la blockchain. Ils comprennent généralement des sociétés cotées qui utilisent la technologie blockchain dans leurs processus ou dont un chiffre d’affaires minimum est généré par cette technologie. Ces instruments combinent les avantages de l’adoption potentielle de la blockchain à la faible volatilité du marché boursier relativement à celle des crypto.

Ces instruments contournent également les problèmes de garde et de fraude liés aux crypto. L’un des instruments les plus liquides en Europe est le Invesco CoinShares Global Blockchain UCITS.

ETP à actif unique :

Il peut s’agir d’ETP, d’ETC ou d’ETN et offrent une exposition directe à un seul cryptoactif tel que le bitcoin. Ce sont de bons instruments pour les investisseurs de long terme, mais ils représentent un pari sur un seul cryptoactif et représentent donc un fort risque idiosyncratique. Les investisseurs doivent avoir confiance dans le potentiel et l’adoption future de l’actif en question.

Les fournisseurs de ces instruments peuvent être des gestionnaires d’actifs financiers historiques tels qu’Invesco.

les ETP indiciels et factoriels :

Ces instruments offrent une exposition à un panier diversifié de crypto-actifs en évitant de faire un pari sur une seule blockchain ou application. Plus d’informations sur ces stratégies dans l’article suivant.

Marlene Hassine Konqui & Ahmed Khelifa, CFA