Les investisseurs ont-ils favorisé la gestion active ou les ETF sur les obligations en ce début 2022 ? Comment ont performé les fonds actifs vs les ETF sur ce segment ? Quel impact pour la construction de portefeuille ?

Une analyse régulière et optimale des performances et des flux de la gestion active et passive en Europe, réalisée à partir de la base de données propriétaire de BSD Investing* et des données de Morningstar permet de répondre à ces questions. Un nouveau regard dans le monde de la gestion de portefeuille.

Quels ont été les flux vers les obligations depuis le début de l’année 2022 ?

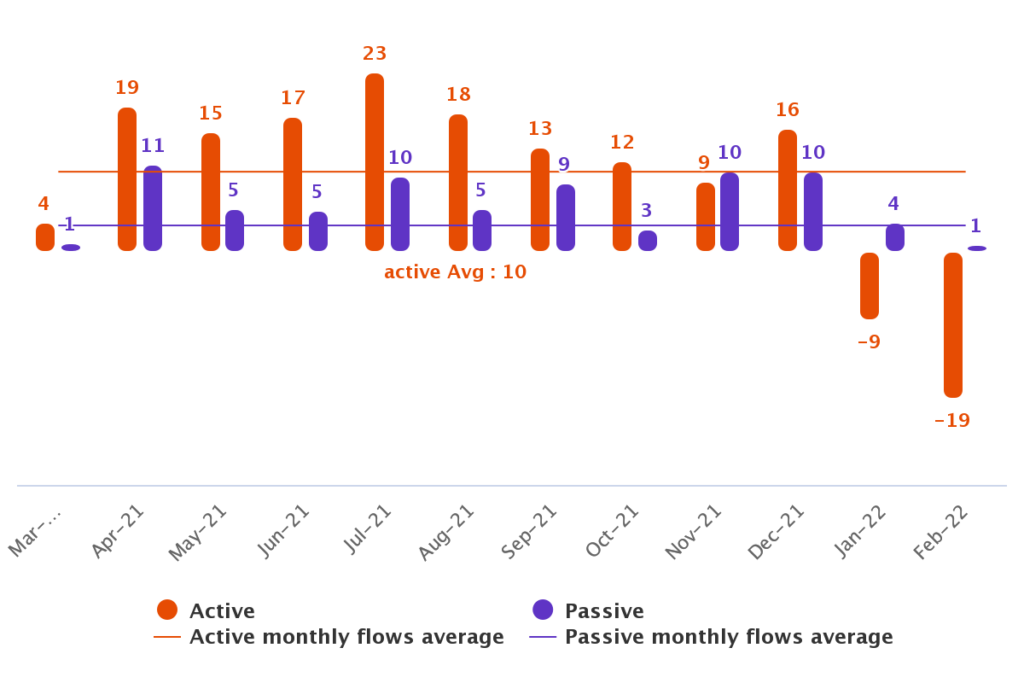

Dans un contexte de fortes incertitudes sur l’impact économique de la situation géopolitique actuelle, les flux vers les fonds domiciliés en Europe sur les marchés obligataires ont été en net repli. La gestion active enregistre une très forte décollecte : €28 milliards d’euros entre janvier et février 2022. Les flux vers la gestion passive sont en baisse, mais demeurent positifs avec 5 milliards d’euros collectés sur la même période(1).

Flux mensuels vers les fonds obligataires actifs et passifs

Y a-t-il des différences entre les segments ?

Les fonds des obligations d’états des pays développés ont été quasiment les seuls à avoir collectés sur la période bénéficiant du mouvement de recherche de protection des investisseurs. Les fonds sur la dette d’état européenne ont capté la majorité de cette collecte, 5.8 milliards d’euros sur les 7 milliards pour l’ensemble de ce segment. Les fonds actifs ont attiré plus de la moitié de ces flux. Sur les fonds passifs, la collecte est également répartie entre fonds sur la dette d’état européenne et la dette d’état américaine, 1.5 milliard d’euros sur chaque. L’ensemble des autres catégories a enregistré des sorties.

Quelles performances pour les fonds obligataires en ce début d’année ?

Depuis le début d’année 2022, dans ce contexte difficile, la performance des gérants obligataires est en baisse : seulement 31% arrivent à surperformer leurs homologues passifs. C’est le plus faible niveau observé sur les deux premiers mois de l’année depuis 10 ans. Seuls les fonds actifs, sur les segments de la dette d’état des pays développés, tirent leur épingle du jeu. 66% des fonds actifs surperforment les fonds passifs sur la dette d’état européenne. Sur les autres segments, dette émergente, dette d’entreprise de bonne qualité ou high-yield en euros ou en dollars, moins de 50% des gérants arrivent à surperformer leurs homologues passifs. Alors qu’historiquement les gérants actifs surperforment plus largement sur le segment obligataire que sur les actions, ce retournement est-il passager ou durable ? À suivre donc.

Quoi impact sur la construction de portefeuille ?

Dans un contexte d’incertitudes sur l’évolution des taux d’intérêt et des spreads de crédit, les investisseurs ont été à la recherche de protection et sont sortis de l’ensemble des autres catégories du marché obligataire. Traditionnellement, la gestion active domine les flux sur ce segment. Toutefois, dans ce contexte de marché, les flux vers la gestion passive ont mieux résisté, bénéficiant peut-être même de repositionnements tactiques de la part de certains investisseurs ainsi que de la difficulté pour les gérants actifs de générer de la surperformance actuellement.

Un suivi précis et régulier des flux et des performances entre les fonds actifs et les fonds passifs permet d’avoir une photo exacte de ce qui surperforme et ainsi de prendre des décisions d’allocations plus efficientes.

(1) données de flux au 28/2/2022. (2) Données de performance au 25/2/22022. Sources : BSD Investing & Morningstar.

Marlene Hassine Konqui

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.