Les fonds thématiques ont suscité l’intérêt des investisseurs en raison de leur capacité unique à exploiter le besoin inné de l’homme pour les histoires (storytelling). Cet intérêt est-il toujours fort en ce début d’année 2023 ? Comment choisir la bonne thématique ? Comment classer les fonds thématiques sans la limitation du manque actuel de standardisation de la nomenclature ? Découvrez dans cette édition les nouveaux classements de BSD Investing sur les fonds thématiques actifs et passifs avec un accent particulier sur les fonds thématiques globaux.

Intérêt des investisseurs pour les fonds thématiques : une rotation au S1 2023

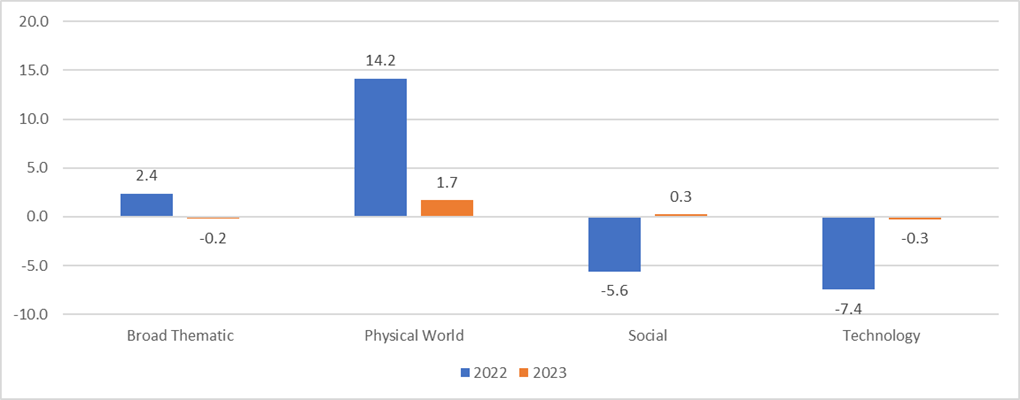

Les flux vers les fonds thématiques au S1 2023 continuent d’être soutenus avec déjà la moitié des flux totaux de 2022 totalisés : 2,1 milliards d’euros au S1 2023 contre 4,1 milliards d’euros en 2022. En entrant dans les détails, les flux entrants au S1 2023 indiquent une inversion de tendance avec la fin des sorties de fonds technologiques. Les fonds d’intelligence artificielle et les fonds de mobilité future commencent à voir des entrées. D’autre part, on observe un profond ralentissement des flux de fonds vers l’environnement (Physical World). Ces fonds (principalement des fonds de transition énergétique) souffrent des anticipations des marchés d’un pivot des politiques monétaires des banques centrales en faveur des valeurs de croissance. Voir sur le sujet l’article d’Ahmed Khelifa : Rotations thématiques : Un nouvel indicateur des attentes des investisseurs ?

Flux de fonds thématiques domiciliés en Europe en 2022 et S1 2023

Les ETF thématiques sont-ils des stratégies passives ?

David Easley, & Al donne une définition de l’activité d’un ETF dans leur article « The Active World of Passive Investing » (Review of Finance, 2021). Ils affirment que les ETF qui répliquent un indice de référence qui s’écarte du marché (actif dans la fonction) et/ou qui choisissent des titres qui s’écartent de l’indice de référence choisi (actif dans la forme) sont deux façons différentes de gérer activement un portefeuille. Ces ETF peuvent jouer un rôle dans la gestion active des fonds de deux manières :

Soit les actifs de l’ETF sont eux-mêmes gérés activement par l’émetteur de l’ETF dans le but de fournir un rendement excédentaire ajusté du risque, ce que les chercheurs appellent « actif dans la forme »,

Ou l’ETF est conçu pour suivre un segment étroit du marché (par exemple, un secteur) et peut donc être utilisé par les investisseurs actifs comme un moyen efficace de placer un pari sur une exposition particulière, qu’on appelle alors « actif en fonction ».

Selon l’ESMA, dans le « Cost & Performance report 2022 », les ETF adoptant ces deux types de stratégies sont appelés ETF actifs. C’est notamment le cas des ETF factoriels et du smart beta. Par extension, cela s’applique également aux stratégies d’investissement thématiques qui offrent une exposition à un segment spécifique du marché.

Une nouvelle méthodologie pour sélectionner les fonds thématiques

Par conséquent, dans notre méthodologie, les ETF qui ne suivent pas un indice de référence passif traditionnel (Sector, Factor, ESG, Thématique…) sont inclus dans des univers de fonds actifs et comparés aux fonds passifs suivant un indice de référence traditionnel plus large afin d’évaluer la pertinence de la stratégie. Le choix de l’indice de référence dépendra de l’exposition géographique de la stratégie pour comparer ces fonds et les regrouper en fonction de leur unique point commun, leur univers d’investissement initial. Retrouvez tous les détails de notre nouvelle méthodologie dans l’article suivant « Investissement thématique : Une nouvelle méthodologie de fonds par BSD Investing & L’allocataire» dévoilé dans notre précédente newsletter thématique.

Nouveaux classements pour classer les fonds thématiques

Grâce à notre méthodologie, tous les fonds indiciels ou non indiciels peuvent désormais être classés ensemble en tenant compte de toutes leurs spécificités (coûts, performance, impact de la sélection de titres soit lors de la création de l’indice ou de la gestion du portefeuille sur la performance…). Nous avons mis en place deux types de classements basés sur la base de données propriétaire unique de BSD Investing visant à donner une vision juste entre les performances des fonds actifs et passifs.

Classement BSD INVESTING, MEILLEURES PERSISTANCES DE SURPERFORMANCE: les 15 meilleurs fonds indiciels et non indiciels affichant la plus grande constance de surperformance par rapport aux fonds passifs suivant le même indice de référence.

Classement BSD INVESTING, MEILLEURS RENDEMENTS ADJUSTES DU RISQUE: les 15 meilleurs fonds actifs et passifs affichant les meilleures performances historiques ajustées du risque.

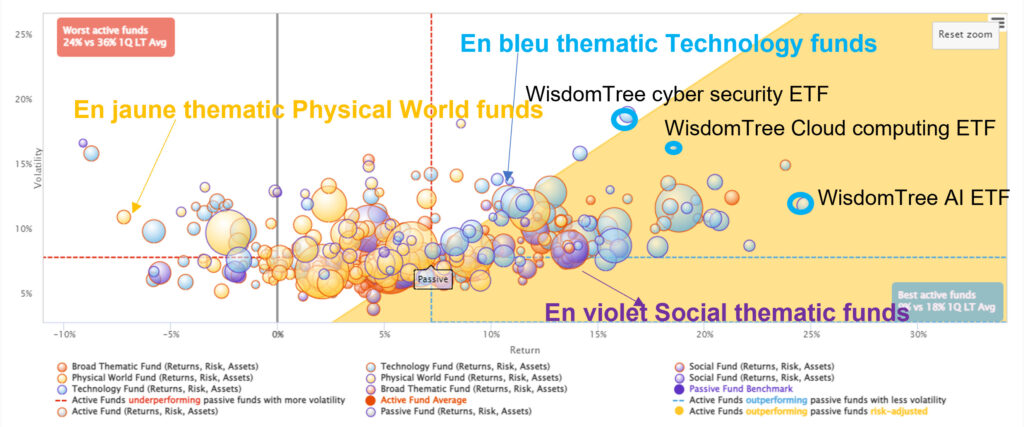

Focus sur les fonds thématiques avec une exposition géographique globale

Les fonds avec des expositions géographiques multiples doivent être comparés à un indice de marché large avec une exposition mondiale, à savoir l’indice MSCI ACWI. Le graphique ci-dessous montre le couple rendement, risque de tous ces fonds thématiques indiciels et non indiciels sur l’exposition MSCI ACWI au cours du 1er trimestre 2023 (les fonds indiciels ont un contour violet, les fonds non indiciels un contour orange). Les fonds thématiques technologiques (bulle remplie de bleu dans le graphique ci-dessous) ont clairement surperformé toutes les autres thématiques au T1 2023, tandis que les fonds thématiques monde physique (environnement) ont nettement sous-performé. Ce trimestre, près de 40% de tous les fonds actifs de cette catégorie ont un meilleur rendement ajusté du risque que l’indice MSCI ACWI contre 28% en moyenne. WisdomTree Could Computing UCITS ETF, WisdomTree Cybersecurity UCITS ETF et WisdomTree Artificial Intelligence UCITS ETF sont de bons exemples, car ils affichent un meilleur rendement ajusté du risque que l’indice de référence sur la période (dans la zone jaune du graphique ci-dessous).

Les classements de BSD Investing incluent actuellement à la fois des fonds thématiques sur l’environnement d’un côté et sur la technologie de l’autre. Par exemple, le WisdomTree Artifial Intelligence UCITS ETF (entouré en violet dans le graphique ci-dessous) est inclus dans le classement des meilleurs fonds actifs d’investissement de BSD Investing. Pour voir l’ensemble du classement sur cette thématique, cliquez sur ce lien.

S1 2023 actif vs passif fonds thématique MSCI ACWI risque, rendement

La zone jaune du graphique montre les fonds qui ont surperformé l’indice de référence sur une base ajustée du risque (meilleurs ratios de Sharpe).

Conclusion

La nouvelle méthodologie de BSD Investing & L’Allocataire pour comparer les performances des fonds thématiques va au-delà de la nomenclature. Elle permet d’éviter les conséquences du manque actuel de normes de nomenclature sur le marché et la variété de l’offre qui rendent difficile la comparaison des différentes stratégies et accentuent la difficulté d’une sélection optimale. Sur le site de BSD Investing, vous pouvez accéder chaque trimestre à nos classements actifs & passifs pour vous aider à sélectionner les meilleurs fonds thématiques.

Marlene Hassine Konqui

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.