Comparer la performance entre un fonds actif et un ETF qui suivent le même indice est clé pour prendre des bonnes décisions d’investissement et améliorer la performance des portefeuilles. La base de données propriétaire de BSD Investing*, couvrant 11000 fonds domiciliés en Europe sur une période de plus de 20 ans, permet de faire des comparaisons justes et des analyses fiables. Un graal pour mieux gérer son portefeuille.

Gérants actifs ou ETF, qui performent le mieux actuellement ?

Depuis la crise du Covid 19 de mars 2020, les gérants actifs affichent, par rapport aux années précédentes des performances en hausse. Si l’on considère la moyenne sur plus de 30 univers allant des actions aux obligations sur l’ensemble des régions et stratégies, en 2020, c’est plus de 52% des gérants actifs qui ont surperformé leurs homologues passifs. Dernier record en date : 2015 avec + 53%.

Au premier semestre 2021, cette tendance se confirme. 50% des gérants actifs continuent à surperformer la gestion ETF (moyenne sur 31 univers actions et obligataires).

Quel est le secret de cette amélioration pour la gestion active ?

Je dirais un mot : Flexibilité. Suite au début de la crise économique liée à la pandémie du Covid 19, nous avons assisté à une forte rotation entre les secteurs et les thèmes, avec davantage d’opportunités sur le marché. Les gérants actifs ont su s’adapter aux changements liés à cette nouvelle situation et sélectionner les entreprises avec les meilleurs résultats en prenant compte des nouveaux types de données suscités par la pandémie ou en évitant celles avec les pires résultats.

Existe-t-il des variations de performance selon les classes d’actifs ?

Au premier semestre 2021, les résultats des gérants actifs obligataires ont été solides dans un contexte de taux d’intérêt volatil mais aidés par un environnement de crédit favorable aux Etats Unis. 54% d’entre eux ont surperformé les fonds passifs, proche du record de 2020 de 55%. Les gérants actifs sur les obligations High Yield américaines, les obligations mondiales, les obligations d’entreprises mondiales et la dette émergente ont enregistré les résultats les plus élevés. Les obligations indexées sur l’inflation mondiale et euro, et les obligations d’Etat de la zone Euro, de leur côté, ont enregistré les meilleurs résultats pour les ETF.

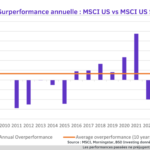

Dans un environnement boursier favorable marqué par de nombreuses rotations sectorielles et thématiques, 46% des gérants actifs action ont surperformé leurs homologues passifs en dessous des 54% atteints en 2020. Les univers actions Chine, Europe & US Value et Japon toutes capitalisations ont été parmi les plus porteurs pour les gestionnaires actifs. De plus, 49% des gérants actifs actions US grandes capitalisations ont surperformé leurs homologues passifs, un niveau record depuis 10 ans. Les meilleurs gérants actifs de ce segment ont sous- pondéré le secteur de la technologie qui a sous-performé sur la période.

Point fort de la gestion passive sur ce premier semestre 2021, l’Europe, où 39% des fonds actifs seulement ont surperformé les ETF. Les gérants actifs ont été pénalisés par une sous exposition aux secteurs des services financiers et de l’énergie qui ont fait partie des secteurs les plus performants au H1 2021. Les grandes capitalisations de la zone euro, les petites capitalisations américaines et la croissance européenne ont été parmi les meilleurs univers pour les fonds passifs.

En complément que dire du comportement des fonds actifs et passifs pendant la pandémie du Covid 19 ?

La crise du Covid19 a permis aux deux styles de gestion de démontrer leur résilience. Les gérants actifs ont confirmé leur capacité de saisir les opportunités de marché tandis que la gestion ETF a également passé avec succès le test de cette crise sans problème majeur de liquidité.

Notre département de Recherche chez BSD Investing a démontré la capacité de la gestion active à surperformer durant des marchés baissiers. En effet, 62% des gérants actifs ont réussi à surperformer la gestion passive dans des marchés baissiers au cours de ces 20 dernières années (analyse réalisée sur les fonds domiciliés en Europe, sur 31 univers allant des actions aux titres à revenu fixe**) ; et 31% seulement l’ont fait pendant les marchés haussiers. La crise du Covid 19 a confirmé cette analyse avec 59% des gérants actifs qui ont surperformé.

Que faut-il retenir depuis le début de l’année ?

La comparaison des performances entre la gestion active et les ETF au premier semestre 2021 montre des performances mixtes entre les fonds actifs et passifs en fonction des zones et des phases de marché. Après une décennie de marché haussier, la crise du Covid 19 a remis au premier plan le rôle différenciant de chaque style de gestion.

La gestion active et la gestion passive ont toutes deux un rôle à jouer pour optimiser la performance du portefeuille. Déterminer la répartition optimale des portefeuilles entre les deux est une des questions clés pour construire des portefeuilles performants quelle que soit la conjoncture économique.

Article publié sur Citywire le 10 septembre 2021

Source : BSD Investing, base de données propriétaire. Calculs entre le 30/6/2011 et le 30/6/2021. La performance des fonds actifs est comparée à celle des fonds passifs suivant le même indice. **Un marché baissier/haussier est défini par une +/- 20% de variation de l’indice de marché sur une période minimale de 90 jours.

Marlene Hassine Konqui

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.