2023 n’a pas été la meilleure année pour les ETF ESG ; Comment explique-t-on les écarts de performances entre les indices ESG et les indices traditionnels, à CT d’abord et sur un cycle plus long ? Et peut-être d’abord, quand on fait de l’allocation de portefeuille, est-ce que l’on considère les ETF systématiquement sont de la gestion passive ?

Les investissements durables varient dans leurs motivations, leurs mises en œuvre et leurs applications. Il existe un large éventail d’approches aux objectifs et profils différents. Il est important de noter que ces approches ne s’excluent pas mutuellement. De nombreux investissements durables intègrent plus d’une approche, par exemple en appliquant des exclusions et en limitant les risques ESG.

Contrairement à 2022, lorsque les indices de durabilité ont souffert d’un manque d’exposition aux secteurs à forte intensité de carbone, la sous-performance en 2023 a été principalement due à la sélection des titres. Les membres des Sept Magnifiques, Meta et Alphabet, sont confrontés à de graves controverses ESG tandis que Tesla et Amazon présentent un risque ESG plus élevé par rapport à leurs pairs du secteur ce qui a conduit à leur exclusion ou à leur sous-pondération dans de nombreux indices axés sur le risque ESG.

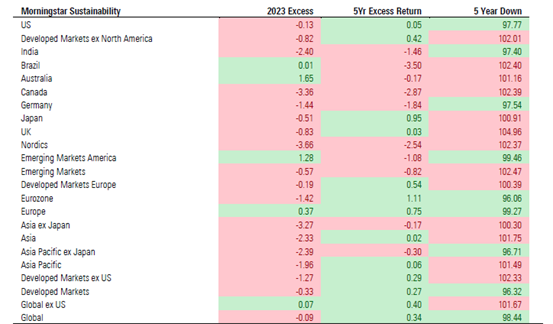

Par exemple, seulement cinq des 23 indices Morningstar Sustainability ont surperformé en 2023( Why Didn’t Sustainable Investments Thrive Amid 2023’s Tech rebound? ).

Les pays les plus performants sont l’Australie et l’Europe. Sur une base quinquennale, les résultats s’améliorent, avec 13 des 23 indices de durabilité surperformant leurs indices de référence.

Morningstar Sustainability Indexes Risk/Return Record vs Non-ESG parent Index

Toutefois, Les indices climat, tels que ceux axés sur l’alignement net zéro, ont connu une année de rebond, grâce à une exposition supérieure à celle du marché au secteur de la technologie. Ces indices ont également bénéficié de l’éloignement des secteurs à forte intensité de carbone, qui ont sous-performé en 2023.

Par exemple, six sur huit des indices PAB et CTB de morningstar ont surperformé en 2023. Pour la période de cinq ans, les huit ont surperformé et sept des huit ont perdu moins que leur indice de référence pendant les périodes de baisse ( Why Didn’t Sustainable Investments Thrive Amid 2023’s Tech rebound? ).

Morningstar EU Climate Indexes Risk/Return Record vs Non-ESG parent Index

Nous pouvons donc tirer deux conclusions:

1. Les indices ESG incorporent des choix de déviation différents par rapport au marché dans son ensemble et ce à la fois de part leurs méthodologies de construction que dans la variété des objectifs ESG qu’ils poursuivent (O.D.D). Cette déviation est un choix actif est délibéré qu’on peut considérer du point de vue d’un allocataire d’actifs comme de la gestion active.

2. Les indices ESG répondent à une certaine cyclicité et peuvent donc être pilotés tout au long du cycle pour qu’un investisseur «traditionnel» puisse optimiser la captation de leur surperformance.

Finalement quelle est l’évolution de l’intérêt des investisseurs pour les ETF ?

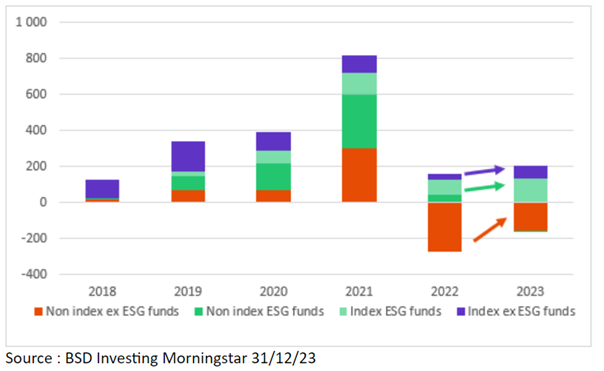

Si on regarde les flux agrégés actions et obligations, on s’aperçoit de deux choses:

1. Les flux ESG sont restés positifs aussi bien en 2022 qu’on 2023 malgré les performances

2. La quasi totalité des flux ESG étaient indiciels

Quand on regarde de plus près à l’intérieur de ces flux ESG, on s’aperçoit que les stratégies climat (PAB et CTB) représentent 19% des flux ESG. Ce chiffre n’a pas évolué entre 2022 et 2023.

Marlene Hassine Konqui & Ahmed Khelifa, CFA

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.