La finance comportementale a pour but d’identifier les biais (1) qui limitent la performance des portefeuilles. Ce sont des biais qui favorisent les prises de décisions irrationnelles

Quels sont les biais qui empêchent les investisseurs de faire un choix rationnel ? Comment la finance comportementale permet de devenir un investisseur avisé pour bien choisir ? Existe-t-il des solutions permettant aux investisseurs avisés de bien choisir entre fonds actifs et ETF et générer de la performance dans les portefeuilles ?

1- Quels sont les biais qui empêchent de faire un choix rationnel entre fonds actifs vs ETF ?

Dans le débat entre fonds actifs vs ETF nous avons identifié 5 biais :

- Le biais de confirmation, le fait de ne retenir que les informations qui confirment les croyances et à ignorer celles qui les contredisent.

- Le biais de disponibilité, l’agent économique sélectionnant les informations facilement accessibles sans s’interroger sur leur véracité.

- L’effet de répétition : augmente la probabilité d’un sentiment positif envers quelque chose déjà identifié et devenu familier.

- La pensée de groupe, le fait de se conformer à l’opinion du consensus en évacuant des questions légitimes sur le réalisme ou la rationalité du choix.

- Le biais rétrospectif persuadant les investisseurs qu’ils détiennent des règles leur permettant d’anticiper l’avenir.

Comment la finance comportementale aide-t-elle à choisir entre fonds actifs vs ETF et à améliorer les performances des portefeuilles ?

Pour faire un choix rationnel entre fonds actifs et ETF, la finance comportementale permet d’identifier puis de dépasser les biais que nous venons de citer et de générer de la performance. L’objectif est de permettre à l’investisseur de :

- S’éloigner des idées reçues sur les mérites de l’un ou de l’autre style de gestion,

- Chercher au-delà des informations les plus facilement disponibles,

- Ne pas se laisser influencer par les publications et articles qui apportent invariablement les mêmes conclusions,

- Aller au-delà du consensus actuel où de nombreuses études publiées semblent démontrer immanquablement l’impossibilité des gérants actifs à surperformer les fonds passifs, en se posant les vraies questions,

- Utiliser d’autres indicateurs que ceux du passé ainsi que d’autres classements entre fonds actifs et passifs pour savoir ce qui a véritablement surperformé.

La démarche de la finance comportementale permet de devenir un investisseur avisé pour bien choisir entre fonds actifs et ETF.

Comment BSD Investing apporte des solutions aux investisseurs avisés pour bien choisir entre fonds actifs et ETF ?

Grâce à sa base de données propriétaire, la recherche de BSD Investing a mis au point une méthode en 5 étapes(2) qui permet de dépasser les différents biais pour choisir rationnellement entre fonds actifs et ETF et créer de la performance dans les portefeuilles.

- Etape 1 Sélectionnez des fonds qui suivent le même indice. Une sélection optimale ne peut se faire qu’en utilisant une base de données qui compare les fonds suivant le même indice.

- Etape 2– Comparez des fonds actifs avec des ETF. Il est fondamental de pouvoir faire des comparaisons entre l’ensemble des fonds actifs et des ETF et non pas seulement entre les fonds actifs et les indices.

- Etape 3– Accédez à une nouvelle base de données. Pour être optimale, la sélection entre les fonds actifs et les ETF doit s’appuyer sur une base de données qui retraite minutieusement les informations des fonds.

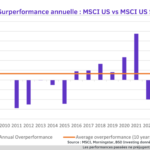

- Etape 4–Disposez de nouveaux indicateurs donnant une photo exacte de ce qui a véritablement surperformé. Le pourcentage de gérants qui surperforment calculé par le marché est inexact car Il ne prend pas en compte la totalité des fonds présents sur l’ensemble de la période : comme les fonds ayant expiré ou les nouveaux fonds. Il est nécessaire pour les investisseurs d’avoir accès à des indicateurs donnant une photo exacte de ce qui a véritablement surperformé.

- Etape 5–Utilisez des recommandations d’allocation et des palmarès entre les fonds actifs et les ETF Pour pouvoir déterminer la répartition optimale des portefeuilles entre fonds actifs et passifs, les investisseurs ont besoin de savoir pour chaque zone ou stratégie d’investissement si l’environnement est plus favorable à tel ou tel style de gestion. De plus, pour bien choisir, les investisseurs doivent avoir accès aux palmarès des meilleurs fonds actifs et ETF par indexation.

Marlene Hassine Konqui

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.