Les spécificités de l’or en font une classe d’actifs controversée ou du moins méconnue. En tant qu’investissement relativement de niche, ses caractéristiques et les drivers du prix du marché sont mal compris par le marché dans son ensemble. En complément de la question de savoir quelles sont les situations économiques et financières optimales pour investir dans l’or, d’autres questions auxquelles les investisseurs doivent répondre sont : l’or a-t-il un potentiel de diversification, quelles sont les corrélations avec d’autres actifs ? Qu’est-ce que cela ajoute au ratio de sharpe des portefeuilles des investisseurs ?

Pour aider les investisseurs à construire des portefeuilles plus efficients, nous répondons à ces questions dans les articles suivants en se fondant sur la recherche académique et les perspectives de marché de deux des principaux gérants d’actifs sur l’or (Invesco, WisdomTree).

Un potentiel de diversification ?

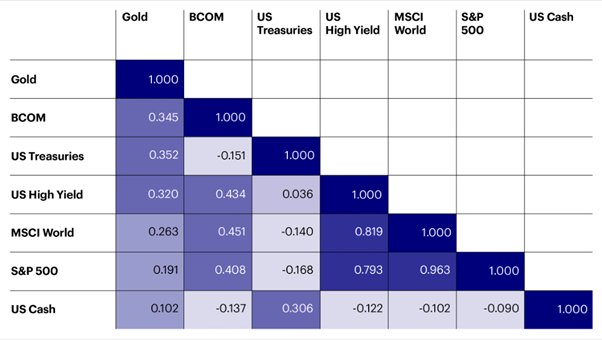

Ce qui nous amène à l’aspect le plus intéressant du métal précieux, à savoir pourquoi l’intégrer à une allocation d’actifs. Le premier aspect à considérer est son effet de diversification. Comme le montre la matrice de corrélation ci-dessous, le prix de l’or a tendance à évoluer davantage en ligne avec d’autres actifs défensifs, notamment les bons du Trésor américain, mais la faible corrélation avec les actifs à risque le rend plus utile à inclure dans les portefeuilles ayant une exposition importante aux actions (accéder à l’étude complète de Invesco). Par exemple, la corrélation avec le S&P 500 sur les 6 dernières années est inférieure à 20%.

Corrélation sur 6 ans entre l’or et les autres actifs financiers

L’or permet-il d’améliorer le couple rendement-risque d’un portefeuille ?

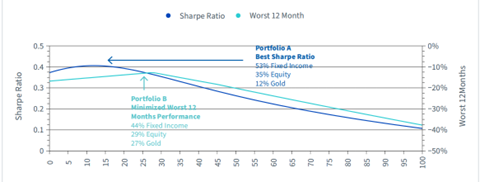

Afin de mettre en évidence les avantages et les inconvénients d’une allocation stratégique d’actifs à l’or, il convient d’analyser l’impact sur le couple rendement-risque du portefeuille. Une étude de WisdomTree a considéré, dans le tableau ci-dessous, un portefeuille hypothétique 60/40 obligations/actions (« le portefeuille 60/40 »). L’objectif est de suivre l’évolution du ratio de Sharpe, c’est-à-dire le rendement moyen obtenu en plus du taux sans risque par unité de volatilité, ainsi que l’évolution de la performance des 12 mois les plus défavorables, c’est-à-dire la performance la plus défavorable du portefeuille sur une période de 12 mois (accéder à l’étude complète de WisdomTree). Ajouter 12 % d’or à un portefeuille permet de maximiser le profil de risque-rendement du portefeuille, c’est-à-dire d’augmenter le ratio de Sharpe de plus de 10 %.

Quelle a été l’allocation optimale à l’or de 1973 à 2022 ?

Les calculs sont basés sur les rendements mensuels en USD. Le portefeuille est rééquilibré semestriellement. Les actions sont représentées par l’indice MSCI World Gross Total Return et les titres à revenu fixe sont représentés par l’indice Bloomberg Barclays US Treasury Total Return.

Les performances passées ne préjugent pas des performances futures

Marlene Hassine Konqui & Ahmed Khelifa, CFA

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.