Quel est le poids des ETF actifs dans les portefeuilles ? Est-ce que les investisseurs s’intéressent encore à la gestion active ? Quelle place pour chaque style de gestion dans les portefeuilles ?

Quelle est la part des ETF actifs dans les portefeuilles ?

ETF n’est pas synonyme de gestion passive. En effet, il existe des ETF de gestion active, c’est-à-dire des ETF qui ont pour but de surperformer leur indice de référence, contrairement aux ETF de gestion indicielle. En 2021, plus de la moitié des nouveaux ETF émis aux Etats-Unis ont été des ETF de gestion active. Les premiers ETF de gestion active sur le segment obligataire datent de 2008, puis dès 2014 sur le marché des actions. La part des ETF actifs est encore faible en termes d’encours, mais les flux sont très dynamiques. Pour mettre les choses en perspective, les ETF gérés activement représentent une très faible part des actifs sous gestion. Au total, ces ETF actifs ne représentent que 4% des encours des ETF dans le monde, essentiellement aux Etats-Unis. Toutefois, depuis le début de l’année 2021, les flux se sont accélérés et représentent 10% des flux ETF dans le monde, contre moins de 4% il y a 5 ans. Au sein des ETF obligataires, c’est même presque 17% des flux de 2021 et 10% des encours.

Cela veut-il que les investisseurs s’intéressent encore à la gestion active ?

L’augmentation des flux vers les ETF de gestion active démontre un regain d’intérêt pour la gestion active, surtout si elle est proposée à un coût attractif. La volonté des investisseurs d’adopter cette structure de fonds des ETF actifs indique que la gestion active évolue et que l’appétit pour les stratégies non passives reste fort.

De plus, en 2021, en Europe, les fonds de gestion active dans leur ensemble regagnent la faveur des investisseurs. En effet, sur les dix premiers mois de 2021(1), la collecte de fonds actifs en Europe a plus que doublé par rapport à l’ensemble de l’année 2020 pour atteindre 547Md€.Cette progression s’explique par la bonne tenue des marchés financiers malgré le regain de volatilité de septembre 2021. Cela représente 75% de la collecte totale vers les fonds mutuels.

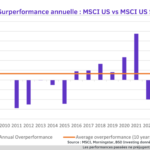

Ce rebond des flux de la gestion active intervient après deux années 2018 et 2019 marquées par une forte désaffection. Pendant les deux années précédant la crise du Covid 19, les investisseurs avaient largement plébiscité la gestion passive qui avait atteint un record historique en 2019 à 185Md€. L’intérêt pour la gestion passive continue d’être soutenu : à fin octobre 2021, la collecte depuis le début de l’année atteint 171Md€ et est donc en passe de dépasser le record de 2019.

Pourquoi ce regain d’intérêt pour les stratégies actives et quelles conséquences sur la construction de portefeuille ?

L’appétit pour la gestion active a été redynamisé par la crise de la Covid 19. En effet, les stratégies actives permettent aux investisseurs de bénéficier de la flexibilité des gérants pour s’adapter aux changements liés à cette crise et de mieux naviguer sur les marchés en période d’incertitude. Les stratégies passives de leur côté continuent d’attirer les investisseurs qui se concentrent sur les coûts, la liquidité et l’innovation, les investisseurs utilisant les ETF comme cœur de portefeuille.

En conclusion, après une décennie de marché haussier, la crise de la Covid 19 a remis au premier plan le rôle différenciant de chaque style d’investissement. Les styles de gestion actif et passif ont tous deux un rôle à jouer pour optimiser la performance du portefeuille. C’est la raison pour laquelle BSD Investing a développé un outil pour mieux accompagner les investisseurs dans leur choix.

Marlene Hassine Konqui

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.