Les ETF actifs (cad visant à surperformer leur benchmark) ont le vent en poupe depuis le début de la décennie. ETF actifs semi-transparents, transparents, comment s’y repérer ? D’où viendra la croissance dans les prochaines années en Europe ? Après une année 2022 particulièrement porteuse, qu’en est-il en 2023 : quelle est la place des ETF actifs dans les portefeuilles dans le monde ? Quelle tendance suivent les portefeuilles européens ? Les flux vers la gestion active traditionnelle s’affichent en recul depuis plusieurs années, est-ce à dire que les investisseurs ont délibérément choisi de privilégier les investissements passifs ? La prolifération de nouveaux types d’ETF (actifs, smart beta, factoriels, thématiques, ESG…) qui impliquent une décision active au sein de l’indice, a brouillé la frontière entre les investissements actifs et passifs. Quelle est la vraie place des stratégies actives et passives dans les portefeuilles des investisseurs ?

ETF actifs semi transparents, transparents, comment s’y repérer ?

ETF Semi-transparents : Un outil puissant mais limité

La mise en œuvre d’une stratégie active dans la forme par l’intermédiaire d’un ETF peut constituer un véritable défi pour les gérants de fonds. L’émergence d’un nouveau format d’ETF, les ETF semi-transparents, répond à ce besoin en offrant des avantages indéniables que les ETF traditionnels ne possèdent pas.

En 2019, la SEC a donné son feu vert pour l’émergence d’un nouveau format d’ETF, l’ETF semi-transparent. Ce format n’est disponible que sur le marché américain et n’existe pas en Europe, l’ESMA n’ayant pas encore statué sur la question. Pour comprendre ce nouveau format, il faut d’abord revenir sur le format habituel des ETF, celui qui est totalement transparent. Le raisonnement qui sous-tend les ETF semi-transparents sera ensuite plus facile à appréhender.

Exigences des ETF entièrement transparents :

L’une des principales exigences des ETF est de divulguer leurs avoirs quotidiens, ce qui leur permet d’être évalués tout au long de la journée. C’est l’une des différences majeures entre un ETF traditionnel entièrement transparent et un fonds commun de placement comparable. La divulgation de l’activité de négociation au marché alors que les positions sont encore en train d’être constituées ou réduites pourrait permettre d’augmenter le front-running et d’entraver les stratégies de négociation permettant de réduire les coûts, ce qui entraînerait une détérioration de la performance nette. Les stratégies de négociation opportunistes ou algorithmiques pourraient réduire encore davantage les coûts de négociation pour les ETF gérés activement qui ne seraient pas tenus de divulguer quotidiennement leurs positions. Les ETF qui n’ont pas besoin de divulguer leurs avoirs quotidiennement peuvent bénéficier de la possibilité de mettre en œuvre des stratégies de négociation qui préservent davantage la valeur potentielle de la gestion active pour les actionnaires. Peut-être serait-ce donc parce que les gérants de portefeuille ne veulent généralement pas divulguer leur prochain mouvement de portefeuille par crainte d’un « front-running » (c’est-à-dire qu’un tiers identifie et effectue la même transaction juste avant que le fonds n’exécute la sienne), que les ETF d’actions gérés activement n’ont pas proliféré dans la même mesure que les ETF gérés passivement.

Une stratégie gagnante

Les investisseurs ont plus de choix après l’approbation par la SEC en 2019 des ETF actifs semi-transparents qui permettent au gérant de fonds de ne pas divulguer quotidiennement l’intégralité de leurs avoirs, ce qui a entraîné une augmentation du nombre de ce type d’ETF mis sur le marché. Cette décision s’applique à un ensemble restreint de classes d’actifs ainsi qu’à un nombre limité de gérants, et n’est pas du tout universelle.

Ce nouveau format ajoute les avantages traditionnels des ETF aux stratégies de gestion active à savoir :

Des coûts potentiellement plus bas par rapport à un fonds commun de placement comparable :

La structure d’un ETF géré activement peut lui permettre d’avoir des frais inférieurs à ceux d’un fonds commun de placement comparable.

Efficacité fiscale, principalement aux États-Unis :

Le processus de création et de rachat d’actions peut permettre aux ETF d’être plus efficaces sur le plan fiscal qu’un fonds commun de placement comparable, car le processus peut être effectué « en nature », ce qui n’est pas un événement imposable.

Flexibilité et liquidité :

Comme les ETF indiciels, les ETF gérés activement permettent aux investisseurs d’effectuer des transactions tout au long de la journée, y compris des ventes à découvert et des achats sur marge. Cela peut également apporter une plus grande liquidité des ETF par rapport aux fonds qui ne sont pas négociés tout au long de la journée.

Bien entendu, les ETF traditionnels gérés activement présentent des inconvénients. En voici quelques-uns :

Exigence de publication quotidienne :

Cela peut poser un problème pour les fonds de grande taille ainsi que pour les fonds qui détiennent des titres illiquides. Une information complète peut empêcher un gérant actif de procéder à des ajustements et de mettre en œuvre une stratégie s’appuyant sur la recherche d’investissement interne dans le portefeuille, par crainte des «front-runners» et des autres négociateurs sur le marché. Il est à noter que les ETF semi-transparents permettent d’éviter cet écueil.

Écart par rapport à la NAV

Les ETF traditionnels gérés activement peuvent développer des primes ou des décotes importantes par rapport à la valeur liquidative lors des jours de bourse volatils. Ces ETF peuvent afficher des primes ou des décotes par rapport à la valeur nette d’inventaire plus importantes que celles des ETF gérés passivement.

Coûts plus élevés par rapport à certains fonds :

Alors que les ETF gérés activement peuvent avoir des coûts inférieurs à ceux des fonds communs de placement comparables, ils peuvent avoir des «expense ratios» supérieurs à ceux des ETF indiciels.

Les ETF semi-transparents constituent une enveloppe idéale pour les gérants d’actifs qui souhaitent augmenter leurs collectes nettes pour les stratégies d’investissement existantes ou nouvelles gérées activement. Ils offrent aux gérants de fonds la possibilité d’établir leurs positions sans courir le risque de «front-running» et de mettre ces stratégies sur le marché par le biais d’une enveloppe plus liquide et moins onéreuse. À l’heure actuelle, cette possibilité reste toutefois limitée aux fonds domiciliés aux États-Unis pour certains titres spécifiques, la plupart des catégories d’actifs étant exclues de cette possibilité.

Le prochain pays qui autorisera les ETF semi-transparents sur un plus grand nombre de catégories d’actifs profitera de cet engouement. En 2023, une enquête menée auprès de 549 investisseurs et conseillers professionnels déployant un total de près de 900 milliards de dollars à travers leurs stratégies ETF dans le monde entier, révèle que 80 % des répondants américains ont déclaré qu’ils seraient plus enclins à investir dans une stratégie active si elle était présentée sous la forme d’un ETF plutôt que d’un fonds commun de placement (Global ETF Survey 2023, Trackinsight). Nous pourrions alors assister à une migration rapide et importante des gérants d’actifs vers le prochain pays doté d’une réglementation semi-transparente favorable aux ETF.

Quelle est la place des ETF actifs dans les portefeuilles des investisseurs ?

Quelle part pour les ETF actifs dans les portefeuilles dans le monde ?

Les ETF de gestion active (visant à surperformer leur indice) ne sont pas nouveaux, mais prennent une ampleur particulière, notamment aux États-Unis. Au total, ces ETF de gestion active représentent 6% des encours ETF dans le monde, essentiellement aux États-Unis. Au sein des ETF obligataires, les ETF actifs représentent 10% des encours. Sur les deux dernières années, on constate une accélération des flux vers ce type d’ETF. À la fin du premier semestre de cette année, les ETF actifs représentent 22% des flux ETF dans le monde, contre moins de 16% en 2011 et moins de 4%, il y a cinq ans. Sur les actions, les ETF actifs représentent même plus de 26% des flux ETF. Cette accélération des flux confirme l’appétit des investisseurs pour les ETF actifs et devrait conduire à un poids plus important dans les portefeuilles des investisseurs.

Quelle tendance pour les portefeuilles européens?

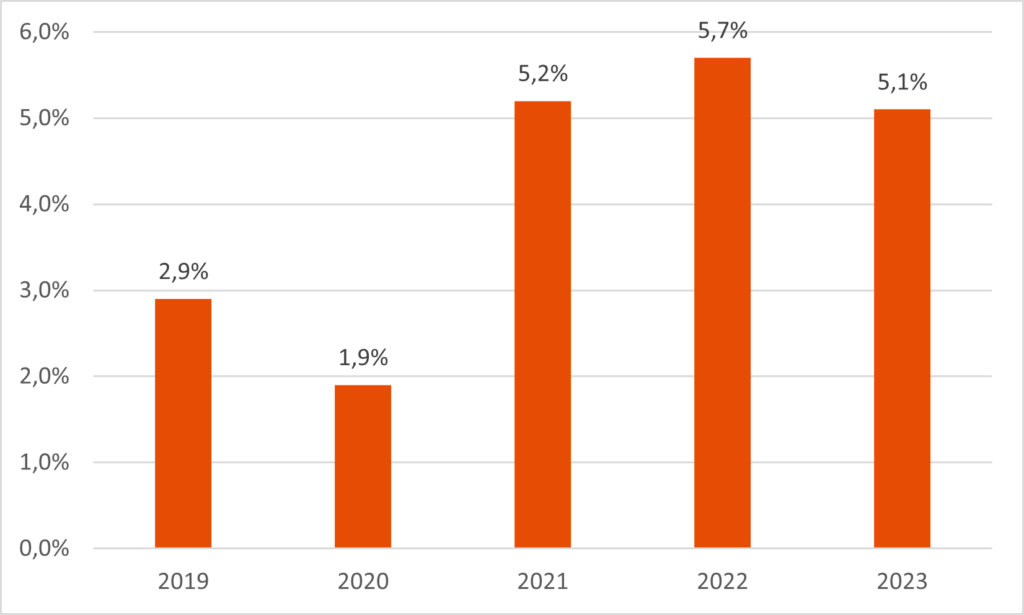

En Europe, les ETF actifs ne représentent encore que 2% des encours totaux des ETF. Sur le S1 2023, ils captent près de 5% des flux, alors qu’ils étaient quasi inexistants en 2018, comme le montre le graphique ci- dessous. Sur les actions, les ETF actifs représentent même 9% des flux de 2023.

Part des ETF actifs dans la collecte ETF depuis 2019

Quelle est la vraie place des stratégies actives dans les portefeuilles des investisseurs ?

Comme expliqué dans l’article de Ahmed Khelifa cfa, » les ETF actifs en Europe : Mirage du meilleur des deux mondes ou réalité inconnue ? La vérité est ailleurs, compte tenu de la prolifération de nouveaux types d’ETF, la recherche académique montre qu’il existe beaucoup plus d’ETF actifs qu’on ne le dit. En effet, elle définit deux types d’ETF actifs, les ETF actifs dans la forme (dont les composants diffèrent de ceux de l’indice) et ceux actifs dans leur fonction (qui collent à un segment de marché ou facteur spécifique). Dans ce dernier cas, la décision active d’investissement se situe au niveau de l’indice dont la composition va différer et varier en fonction des rebalancements et se rapprocher plus d’un investissement actif dans leur fonction. Les ETF actifs doivent donc inclure, en fait, ces deux types d’ETF.

Si nous avons décrit plus haut la part des ETF actifs dans la forme, qu’en est il de celle des ETF actifs dans leur fonction au sein des portefeuilles des investisseurs ? Il s’agit notamment par exemple, des stratégies de smart beta, sur l’ESG ou sur les thématiques. Chacune de ces stratégies impliquant une decision active d’allocation et ayant pour objectif de surperformer les indices traditionnels. Pour confirmation, l’ESMA dans son rapport annuel sur les performances (ESMA Annual Statistical Report, Performance and Costs of EU retail Investment Products 2022) considère les stratégies factorielles et sectorielles comme des investissements actifs.

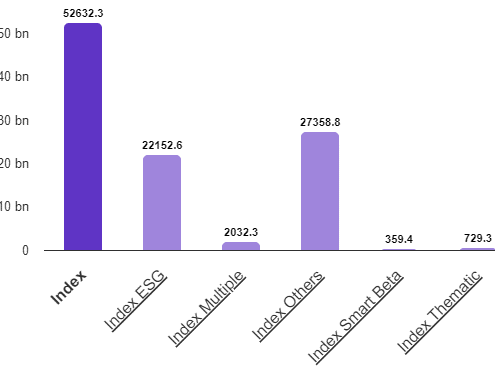

Au sein des fonds indiciels actions, 51% des flux vont vers les fonds indiciels passifs traditionnels et 49% vers les fonds indiciels ESG, Smart Beta et Thématiques comme le montre le graphique ci-dessous.

Flux vers les fonds indiciels actions – S1 2023

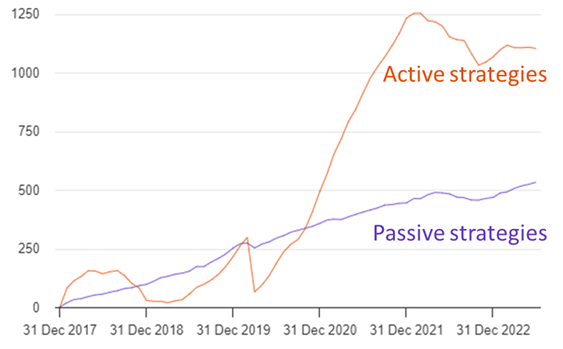

En tout, sur les 5 dernières années, les flux vers les stratégies actives (ainsi définies dans le paragraphe précèdent) représentent 67% des flux totaux contre 43% si on ne retient que la définition stricte communément admise par le marché. Sue les fonds actions, c’est 69% des flux contre 25% des flux avec la définition stricte sur 5 ans.

Flux vers les stratégies actives et passives en Europe sur les cinq dernières années

Conclusion

La montée en puissance des ETF actifs que ce soit dans la forme ou même dans la fonction démontre l’appétit des investisseurs pour les stratégies actives cherchant à surperformer le benchmark. Le prochain pays qui autorisera les ETF semi-transparents sur un plus grand nombre de catégories d’actifs profitera de cet engouement. En outre, loin d’invalider le rôle de la gestion active, cela confirme l’importance des deux styles de gestion actifs et passifs pour générer de la performance au sein des portefeuilles.

Marlene Hassine Konqui & Ahmed Khelifa, CFA

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.