Les spécificités de l’or en font une classe d’actifs controversée ou du moins méconnue. En tant qu’investissement relativement de niche, ses caractéristiques et ses moteurs de prix du marché sont mal compris par le marché dans son ensemble. Les premières questions auxquelles les investisseurs doivent répondre sont : est-ce une matière première ou une devise, un refuge ou une couverture contre l’inflation ?

Pour aider les investisseurs à construire des portefeuilles plus efficients, nous répondons à ces questions dans les articles suivants en se fondant sur la recherche académique et les perspectives de marché de deux des principaux gérants d’actifs sur l’or (Invesco, WisdomTree).

Couverture du dollar ? Pas si parfaite

L’un des facteurs qui distinguent l’or des autres métaux précieux est l’existence d’importants stocks en surface, facilement mobilisables. En raison de sa liquidité, l’or se comporte souvent plus comme une monnaie que comme une marchandise. Mais contrairement à la plupart des monnaies fiduciaires, son offre ne peut être augmentée en cliquant sur un bouton à la suite d’une réunion de politique monétaire. En tant que tel, il a un statut historique de « valeur refuge ». Alors que les banques centrales peuvent accroître leur base monétaire en cas de turbulences économiques, l’or ne peut pas être déprécié de la même manière. Cela fait généralement de l’or une excellente couverture contre les turbulences géopolitiques et celles des marchés financiers. Toutefois, à elle seule, l’expansion du bilan des banques centrales n’a pas réussi à maintenir le prix de l’or à un niveau élevé. Dans la période post-COVID-19, l’inflation a augmenté, mais l’or a été confronté à d’autres vents contraires, ce qui rend difficile l’observation d’un effet permanent de l’expansion des bilans sur l’or. Cet argument ne doit donc pas être considéré seul lorsqu’on envisage d’inclure l’or dans une allocation d’actifs.

Valeur refuge ? Un effet court mais puissant

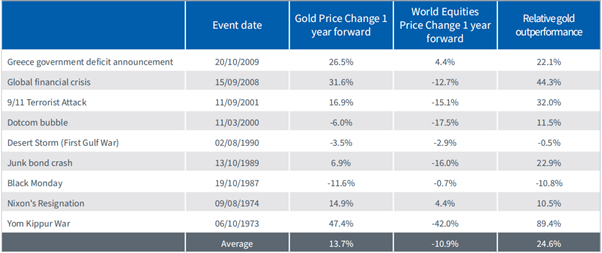

L’or est également considéré comme un actif « refuge », ce qui signifie qu’en période d’incertitude économique ou de risque géopolitique accru, les investisseurs se sont historiquement tournés vers le métal précieux pour se protéger, ce qui a fait grimper son prix. En tant que tel, l’or peut agir comme une forme d' »assurance de portefeuille » et contribuer à fournir une protection contre la baisse pendant les turbulences du marché. L’analyse de WisdomTree montre que lorsque le risque géopolitique (indice GPR) a augmenté de 2 écarts-types au-dessus de sa moyenne historique (indiquant une tension géopolitique accrue), l’or a augmenté de 6,1 % en moyenne, alors que l’indice des actions S&P 500 a chuté de 7,4 % au cours de ces mois. La figure 1 montre comment l’or s’est comporté après une série d’événements financiers et géopolitiques clés (accéder à l’étude complète de WisdomTree).

Performance de l’Or après des événements géopolitiques et financiers

and Equities are based on the S&P 500 Index. Past performance is not a reliable indicator of future returns.

Les chocs qui font chuter les cours des actions peuvent souvent déclencher une hausse du prix de l’or, les investisseurs se précipitant pour acheter le métal en tant que valeur refuge. Par exemple, pendant la crise financière mondiale de 2008, le prix de l’or a atteint son plus haut niveau en 30 ans alors que les marchés boursiers s’effondraient. Plusieurs mois après le début de la pandémie de COVID-19, l’or a atteint un nouveau sommet dépassant pour la première fois les 2000 dollars US/oz le 5 août 2020 (source : Bloomberg). En tant que tel, l’or est souvent considéré comme un actif « défensif », et est généralement utilisé par les investisseurs comme une couverture contre les risques du système financier, les événements extrêmes et les turbulences du marché.

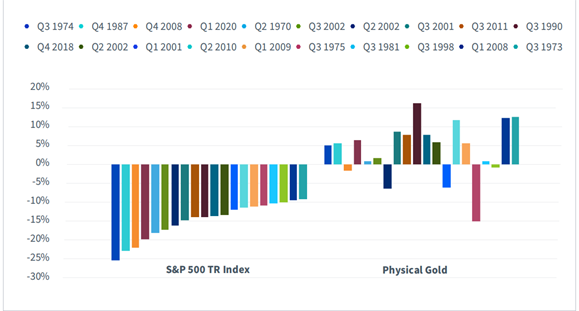

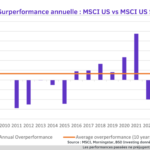

Si l’on examine les 20 pires trimestres de performance des actions depuis 1968, l’or a surperformé les actions pendant 19 d’entre eux. En outre, l’or a enregistré un rendement positif au cours de 15 de ces trimestres. En moyenne, l’or a surperformé les actions de 18,5 % au cours de ces 20 trimestres.

performance de l’Or vs S&P 500 durant les 20 pires trimestres du S&P 500

Il est néanmoins difficile de prévoir les épisodes de turbulence de marché, ce qui rend assez délicate une exposition tactique à l’or uniquement en tant que couverture contre les crises géopolitiques et financières, d’autant plus que l’or peut être volatil. Certaines années, le métal a affiché des gains de près de 30 % (2010), tandis que d’autres années, il a enregistré des pertes de près de 30 % (2013).

Une couverture contre l’inflation ? Une affaire de banque centrale

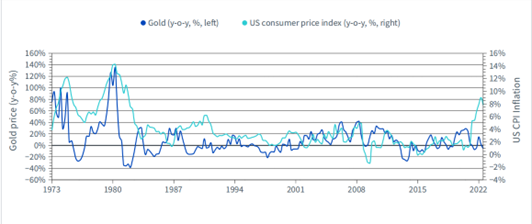

Depuis 1971, l’or a rapporté en moyenne 15% par an lorsque l’inflation a été supérieure à 3%, contre 6% par an lorsque l’inflation a été inférieure à 3%. Bien sûr, la réponse n’est pas si simple. L’or a tendance à être moins recherché par les investisseurs lorsque les pressions inflationnistes proviennent d’une demande qui « tire » les prix vers le haut, car le marché s’attend à ce que les banques centrales, en particulier la Réserve fédérale, contrôlent la hausse des coûts par le biais d’une politique monétaire conventionnelle. Un dollar américain fort et une hausse des rendements obligataires – qui accompagnent souvent la hausse des taux d’intérêt – sont aussi généralement considérés comme des vents contraires pour l’or, car le premier le rend plus cher pour les acheteurs non américains et le second augmente le coût d’opportunité de la détention d’actifs non productifs comme l’or. Un inconvénient bien connu de l’or est que cet actif ne génère aucun flux de trésorerie. Par conséquent, contrairement à d’autres classes d’actifs telles que les actions, les obligations et l’immobilier, il ne verse aucun revenu aux investisseurs. Cela signifie que pour que les investisseurs profitent de l’or, son prix doit augmenter. Cependant, à une époque où d’autres actifs défensifs comme les obligations d’État offraient des rendements négatifs, le rendement nul de l’or semblait très attrayant (accéder à l’étude complète Invesco).

Cependant, lorsque l’inflation est « poussée » à la hausse, par exemple à la suite d’un événement soudain et inattendu ou d’une crise, l’or a tendance à être une couverture plus efficace. Nous l’avons vu dans les années 70 lorsque les prix du pétrole ont grimpé en flèche, et que la croissance des salaires et d’autres pressions inflationnistes signifiaient que la simple augmentation des taux d’intérêt était moins (access WisdomTree full study).

Evolution des prix de l’or vs l’inflation de 1971 à 2022

Past performance is not a reliable indicator of future returns.

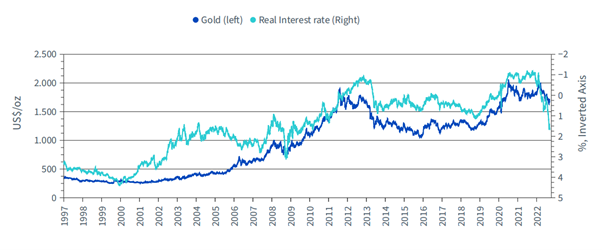

Plus que la dynamique de l’inflation, il semble que la performance de l’or en période d’inflation dépende de la réponse de la banque centrale à ce phénomène. Lorsque la politique des banques centrales entraîne une hausse des taux obligataires réels, l’or sous-performe.

L’environnement idéal pour l’or : Si vous aviez une boule de cristal

Un environnement prospère pour l’or serait un environnement :

- d’incertitudes économiques et de risques géopolitiques importants

- negative real bond yields: (access WisdomTree full study)

Gold vs real rates (Treasury inflation protected securities yield)

Past performance is not a reliable indicator of future returns.

- stagflation : Il est intéressant de souligner que les meilleurs rendements réels de l’or ont été enregistrés en période de stagflation (accéder à l’étude complète Invesco).

Gold vs other asset classes returns in different macro regimes

Un tel environnement a peu de chances de se produire souvent et les crises géopolitiques ou financières sont difficiles à prévoir. La performance due au coronavirus qui a permis à l’or d’atteindre son plus haut niveau historique en août 2020 n’aurait pas pu être prédite. Cela signifie qu’il est difficile d’être investi dans l’or en période de crise sans être investi dans l’or sur plus long terme.

Marlene Hassine Konqui & Ahmed Khelifa, CFA

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.