L’importante volatilité des crypto-actifs en 2022, y compris la saga du courtier FTX, a suscité de nombreuses questions concernant l’avenir de l’investissement dans cette classe d’actifs, en particulier pour les investisseurs institutionnels. Au cours d’un premier trimestre 2023 volatil pour les marchés financiers, l’un des deux principaux crypto-actifs a connu la dernière phase de sa mise à niveau. Quelles sont les implications de cette évolution pour les investisseurs ? Les crypto-actifs ont-ils confirmé leur place dans les portefeuilles des investisseurs ? Les flux de crypto-actifs ont-ils rebondi ? Vers quels segments de crypto-actifs les flux se sont-ils dirigés depuis le début de l’année ? Quel est le secteur des crypto-actifs le plus performant en 2023 ?

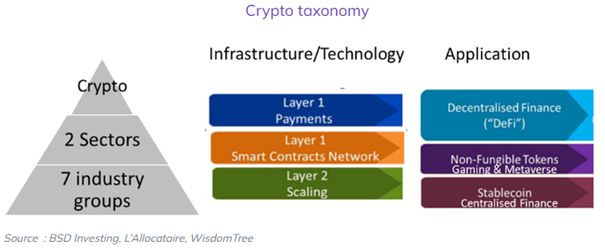

Dans notre article intitulé “Tous les crypto-actifs ne sont pas des monnaies« , nous avons jeté les bases d’une taxonomie pour les crypto-actifs en utilisant la classification GICS comme modèle. En s’appuyant sur la classification WisdomTree pour les crypto-actifs (cliquez ici pour accéder à l’étude complète), BSD Investing & L’Allocataire ont défini 2 secteurs (infrastructure/technologie et Applications, et 7 groupes d’industries connexes, afin de classer les actifs numériques dans des catégories distinctes et facilement compréhensibles. Grâce à cette classification, nous avons pu répondre à nos questions initiales.

Quelles sont les implications de la dernière mise à niveau Shanghai de l’Ether pour les investisseurs ?

Ethereum reste la blockchain de contrats intelligents «smart contract» la plus largement adoptée et compte plus du double de développeurs par rapport à tout autre réseau de blockchain. Étant donné que l’Ethereum représente 19 % de l’ensemble du marché des crypto-actifs et que sa capitalisation boursière s’élève à 204 milliards de dollars, cet actif est relativement liquide et reste, avec le Bitcoin, l’un des actifs préférés des investisseurs institutionnels (source : Possibilité de retrait des Ether stakés et des récompenses associées prévue pour mars 2023).

Proof-of-stake vs proof-of-work, Bitcoin vs Ethereum : Le choc des titans

Toute transaction sur la blockchain doit être validée. Le Bitcoin et l’Ethereum avaient le même processus de validation, appelé proof-of-work. Ce processus ralentit la vitesse des transactions, ce qui entrave la montée en puissance du réseau et donc son adoption et son utilisation dans d’autres applications.

Bitcoin : un processus de validation par proof-of-work

Les mineurs sont des ordinateurs disséminés dans le monde entier et constituent un élément essentiel du réseau Bitcoin. Leur tâche consiste à agréger des groupes de nouvelles transactions valides. À tout moment, des milliers de ces ordinateurs sont en concurrence les uns avec les autres pour obtenir le droit de valider le bloc suivant. La compétition implique la résolution d’une équation mathématique difficile, et les mineurs ne peuvent proposer un nouveau bloc que s’ils résolvent l’équation en cours. Celui qui trouve la solution en premier a droit à une récompense, qui consiste en des bitcoins nouvellement crées et éventuellement des frais de transaction, qui ont été payés par l’entité qui a initié la transaction. La récompense est importante : Chaque nouveau bloc s’accompagne actuellement d’une récompense de 6,25 bitcoins nouvellement crées. Ce paiement incite les mineurs à effectuer le travail nécessaire pour vérifier les transactions et maintenir la base de données.

Ethereum : un processus de validation par proof-of-stake

Ethereum fonctionnait sur la base d’une proof-of-work comme Bitcoin mais, afin de traiter un plus grand nombre de transactions et d’accélérer son réseau, une migration vers une technologie de proof-of-stake a été initiée.

Contrairement à une blockchain qui fonctionne avec un consensus par proof-of-work (PoW) comme le Bitcoin, et où il est nécessaire de résoudre des équations mathématiques complexes pour valider une transaction et obtenir les récompenses qui y sont associées, PoS (proof-of-stake) fonctionne d’une manière différente, dans un système de proof-of-stake, ce n’est pas la puissance de calcul qui compte, mais le nombre de jetons de projet en votre possession. Pour être autorisé à faire fonctionner un nœud central et donc à participer au processus de vérification des transactions, vous devez bloquer un certain nombre de jetons – des Ether par exemple – en les mettant en « stake ». Dans les systèmes à proof-of-stake, l’énergie consommée par le minage est minime, voire inexistante ; au lieu de cela, les mineurs bloquent des actifs en dépôt en échange de la sécurisation du réseau.

Mise à jour Shanghai d’Ethereum : la dernière étape vers la proof-of-stake (proof of stake)

Le réseau Ethereum a connu une transition technologique périlleuse dans la manière dont il valide les transactions, passant de la proof-of-work (PoW) à la proof-of-stake (PoS). Depuis décembre 2022. Il a été possible pour les validateurs de miser de l’Ether (ETH) dans un contrat intelligent, mais il n’a pas encore été possible de retirer l’ETH mis en jeu ou les récompenses gagnées. Une nouvelle mise à jour du réseau Ethereum, appelée Shanghai Upgrade ou Ethereum Improvement Proposal EIP-4895, a mis fin au processus de migration vers le processus de validation par proof-of-stake, permettant de retirer l’ETH mis en jeu et garantissant la liquidité aux «stakers». Le «staking» est un moyen par lequel toute personne possédant des ETH peut les prêter aux mineurs afin qu’ils disposent de suffisamment d’ETH pour être éligibles au minage d’éthers. Les stakers reçoivent un rendement pour avoir ajouté de la liquidité au système.

Cette mise à niveau sera importante pour le secteur car elle créera un rendement «yield» par rapport auquel tous les autres rendements de cryptoactifs pourront être comparés. Depuis la mise en service de la première chaîne Ethereum Proof-of-Stake lancée en 2020, le concept de staking a été dans l’esprit des investisseurs qui exigeaient un rendement dans un environnement de taux bas. En bloquant, ou en « stakant » l’Ethereum, pour valider les transactions sur le réseau, un rendement peut être généré sous la forme de récompenses en Ether nouvellement crées.

En 2020 (dans un contexte où les rendements des bons du Trésor étaient assez faibles et où les prix des crypto-actifs étaient en hausse), cela semblait être un investissement alternatif raisonnable et générateur de rendement pour de nombreux investisseurs. Aujourd’hui, les rendements des bons du Trésor atteignant 5 % (bons du Trésor américain à deux ans), les rendements offerts par le staking de l’Ethereum sont devenus moins intéressants. Les nouveaux niveaux de rendement offerts par le staking suite à la dernière évolution de l’Ethereum (Shanghai upgrade) définiront l’attrait relatif du rendement des crypto-actifs par rapport à d’autres actifs générateurs de rendement, principalement les obligations.

Environ 14 % de l’offre de l’Ethereum est stakée et a été inaccessible pour le retrait – jusqu’à présent. En fonction de la demande de destaking et éventuellement de liquidation des positions en ETH, cela pourrait exercer une pression à la baisse sur le prix de l’actif. D’un autre côté, il est également raisonnable de considérer la mise à jour de Shanghai comme un catalyseur de l’augmentation de la demande de mise en staking, car l’impossibilité de retrait peut avoir fait fuir les investisseurs potentiels. Dans un cas comme dans l’autre, il est important de noter qu’à mesure que la quantité d’Ether mise en jeu diminue, le rendement augmente, et vice versa, ce qui peut compenser tout changement extrême de la demande. Le résultat final déterminera les niveaux de rendement pour l’univers des crypto-actifs et confirmera sa place en tant que classe d’actifs à part entière générant du rendement dans les portefeuilles des investisseurs ou le rétrogradera au rang d’engouement passager.

Pour en savoir plus sur les implications possibles de cette dernière évolution pour les investisseurs en crypto-actifs, consultez l’article suivant Ethereum Shanghai upgrade is a success.

Après la volatilité de 2022, les crypto-actifs ont-ils disparu des portefeuilles des investisseurs ?

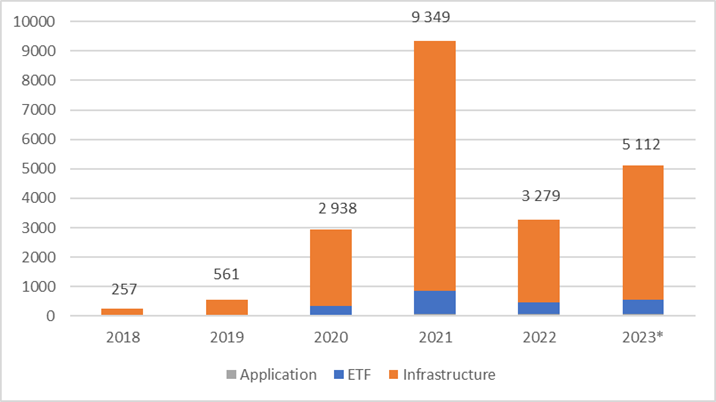

Les crypto-actifs sont relativement peu présents dans les portefeuilles des investisseurs, avec un total d’actifs sous gestion de 5,1 milliards d’euros (à fin mars 2023, Source Morningstar, BSD Investing), en hausse de 56% depuis fin 2022. Même retraitée de l’année exceptionnelle de 2021, la croissance apparaît régulière.

Encours de ETP crypto depuis 2018 (en millions d’euros)

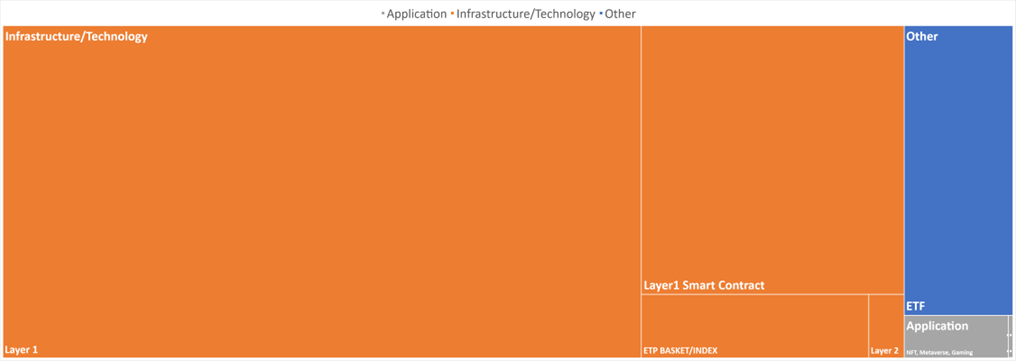

Quels sont les segments du marché des crypto-actifs retenus dans les portefeuilles des investisseurs ?

Selon la segmentation de BSD Investing & L’Allocataire, les actifs crypto peuvent être divisés en 3 parties :

- Infrastructure/Technologie : Tout d’abord, la plus grande partie (89%) consiste en ETP d’infrastructure/technologie.

- Applications crypto : Deuxièmement, seulement 1% des produits ETP actuels offrent une exposition au secteur des applications Crypto.

- ETF thématiques crypto-actifs : Et Troisièmement, les actifs des ETF sur le thème Crypto, classés séparément en raison de leurs spécificités, représentent 9% du total.

Le secteur Infrastructure/Technologie Crypto, qui est actuellement le plus important, pourrait également être divisé en 3 secteurs d’industries (voir tous les détails sur la segmentation dans l’article suivant : « Tous les crypto-actifs ne sont pas des monnaies ».

- Blockchains de couche 1 de Paiment : la première technologie blockchain a été le Bitcoin qui permet le simple transfert de valeur entre deux entités sans l’intervention d’un tiers et de manière sécurisée. Ces capacités de transfert de valeur ont conféré des spécificités monétaires au bitcoin. Il existe également des blockchains centralisées (Ripple et Stellar).

- Blockchains de couche 1 Smart Contract (monnaie programmable) : Ethereum permet aux participants d’effectuer des transactions entre eux sans autorité centrale de confiance, en fonction de certaines conditions créées par le biais d’un contrat intelligent. Les blockchains basées sur des contrats intelligents constituent l’infrastructure sous-jacente qui permet d’adapter d’autres crypto-actifs. Les concurrents d’Ethereum sont Solana et Cardano.

- Infrastructure de niveau 2 : Les réseaux d’infrastructure de couche 2 sont des blockchains distinctes, construites au-dessus de la technologie de couche 1. Leur objectif est d’accroître la vitesse ou la montée en charge. Ils comprennent par exemple des protocoles tels que Polygon.

Les actifs des ETP sur les infrastructures cryptographiques de la couche 1 sont les plus importants. Dans ce secteur les blockchains natives décentralisées représentent 54% des encours, les blockchains centralisées 9% et les Blockchains de Smart Contract 21%.

Encours des ETP crypto par secteur en 2023

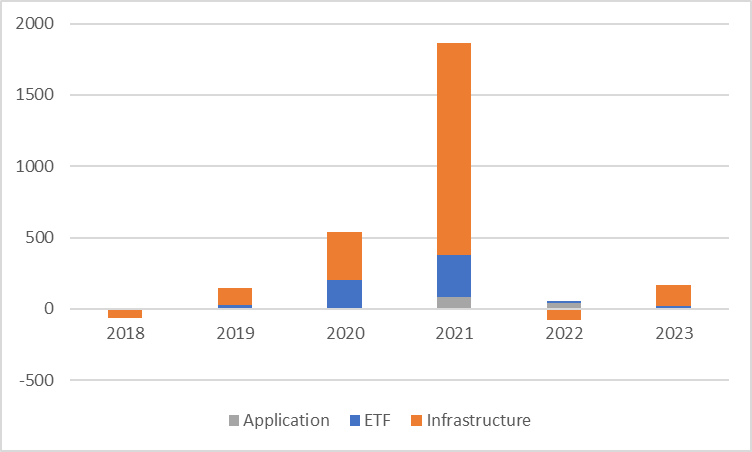

Les flux de crypto-actifs sont-ils en train de rebondir en 2023 ?

Historiquement, les flux de crypto ont principalement concerné les produits d’infrastructure/technologie. Ces flux sont plutôt faibles, volatiles et sensibles aux conditions de marché. L’année record a été 2021, avec 1,9 milliard d’euros d’entrées nettes. Malgré les incertitudes du marché et la saga du courtier FTX, les flux sortants en 2022 ont été limités à 20 millions d’euros. En 2023, les flux ont rebondi pour atteindre 168 millions d’euros de plus qu’en 2019. Tout ce qui a été perdu en 2022 est déjà plus que regagné. L’année 2022 a plus été une année d’attente pour les investisseurs en crypto-actifs qu’une véritable année de crise, contrairement à ce que l’on aurait pu attendre avec tout le bruit médiatique autour de la saga FTX. 2023 devrait être une année test pour voir l’intérêt confirmé des investisseurs pour les investissements crypto.

Grâce à notre segmentation, nous pouvons observer que la plupart des flux depuis le début de 2023 concernent des ETP sur la couche 1 de l’infrastructure crypto (84% des flux entrants). Dans ce secteur, 77% des flux se concentrent sur la blockchain native (principalement le bitcoin), et 6% sur la blockchain des contrats intelligents. Les ETF UCITS sur actions investissant dans la technologie Blockchain représentent 12% des flux. Les applications crypto représentent encore une très petite partie du marché et ont capté moins de 1 % des flux depuis le début de l’année (jusqu’au 30 avril 2023).

Flux vers les ETP crypto depuis 2018 (millions d’euros)

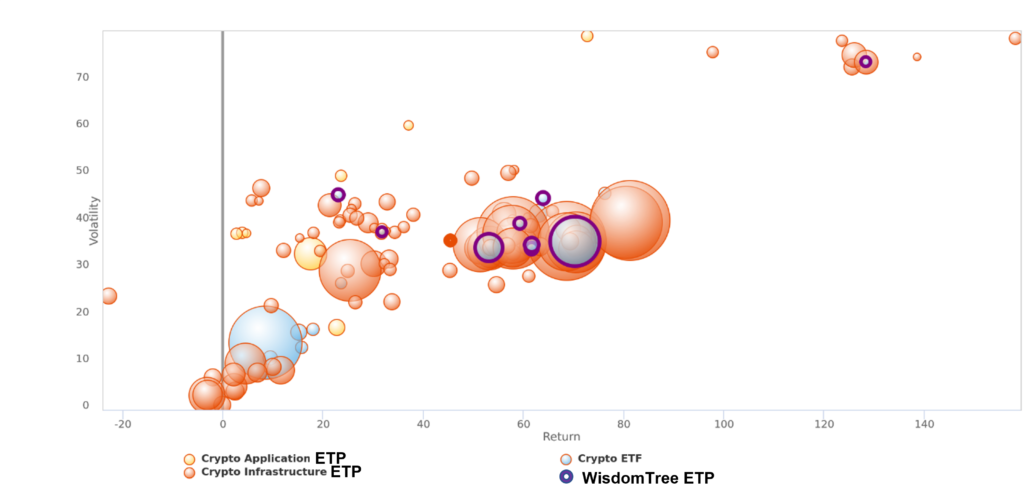

Quel est le secteur des crypto-actifs qui a le mieux performé en 2023 ?

Après une année 2022 très difficile en termes de performance, le secteur de l’Infrastructure crypto et notamment le segment de couche 1 sur la blockchain décentralisée native a connu un fort rebond depuis le début de l’année (jusqu’au 30/04/23) avec des performances allant de +20% à 130%. Les ETP Solana et Bitcoin ont été parmi les plus performants. Par exemple, l’ETP WisdomTree Solana est en hausse de 128%, l’ETP WisdomTree Bitcoin de +70% et l’ETP WisdomTree Ethereum de 53%. Cela peut s’expliquer par deux raisons :

- La première est que les investisseurs s’attendent à un pivot de la politique monétaire des banques centrales, ce qui a un impact positif sur les thèmes d’investissement liés à la croissance. Cela peut également être observé sur les actions technologiques comme le NASDAQ qui surperforment les secteurs cycliques (jusqu’en mai 2023).

- La deuxième raison est que le bank run et la saga SVB ont de nouveau rallumé l’enthousiasme pour la finance décentralisée et en particulier les crypto-monnaies.

Les ETP sur des paniers ou indices de crypto ont connu aussi de bonnes performances. Par exemple, l’ETP WisdomTree Crypto Market et l’ETP WisdomTree Crypto Mega Cap Equal Weight sont en hausse de 62% et l’ETP WisdomTree Crypto Altcoins de + 64% depuis le début de l’année (jusqu’au 30/04/2023).

Les ETF crypto, soutenus par le dynamisme des marchés actions, ont également enregistré des performances positives bien que moins impressionnantes comme le montre le graphique ci-dessous (bulle bleue pour les ETF crypto, orange pour les ETP d’infrastructure). Par exemple, l’ETP WisdomTree Blockchain UCITS ETF est en hausse de 23% depuis le début de l’année.

Performances des ETP Crypto depuis le début de l’année

Conclusion

Le résultat final de la mise à jour Shanghai pour l’Ethereum déterminera les niveaux de rendement pour l’ensemble de l’univers des crypto-actifs et confirmera la place de ces dernières en tant que classe d’actifs à part entière, génératrice de rendement intéressant dans les portefeuilles des investisseurs ou les rétrogradera au rang d’engouement passager. Il s’agit d’une étape importante vers l’adoption globale des crypto-monnaies par les investisseurs institutionnels. Ce mouvement a déjà commencé et, même retraité de l’année exceptionnelle de 2021, la croissance des actifs sous gestion des ETP est réelle. Après une année 2022 attentiste en termes de flux, l’année 2023 devra être scrutée attentivement pour mesurer le degré d’adoption par les investisseurs institutionnels.

Marlene Hassine Konqui & Ahmed Khelifa, CFA

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.