Comment les stratégies factorielles se sont-elles comportées en 2023 ? Les valorisations de ces facteurs restent-elles attractives ? Les stratégies Smart Beta sont-elles toujours un pilier important des portefeuilles des investisseurs en 2023 ? Vers quelles stratégies vont les flux ? Quelle est la place des stratégies Smart Beta dans les portefeuilles des investisseurs ?

Analyse factorielle du premier trimestre 2023

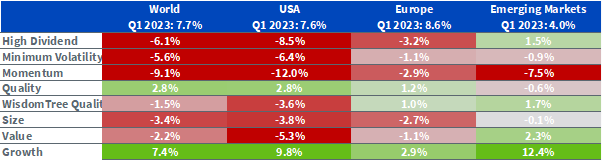

Les marchés boursiers ont entamé l’année 2023 de la même manière qu’ils ont terminé 2022, avec des performances positives dans toutes les régions. Cependant, les investisseurs ont rencontré des difficultés alors que les politiques monétaires plus restrictives ont commencé à peser et que les banques les plus vulnérables ont commencé à décliner. L’indice MSCI World a gagné 7,7 % au cours du trimestre, mais c’est l’Europe qui a enregistré la meilleure performance avec une hausse de 8,6 %. Les marchés émergents ont été à la traîne par rapport aux autres régions, avec une augmentation de seulement 4 %.

Un trimestre mouvementé :

Dans l’ensemble, il s’agit d’une période relativement difficile pour l’investissement factoriel dans les marchés développés. En janvier, les marchés ont enregistré une très forte performance, anticipant un changement de cap de la part des banques centrales et des conditions monétaires plus souples. La performance de février a été plus modérée, en réaction à des discours hawkish des banquiers centraux. Mars a commencé avec la faillite de Silicon Valley Bank et de Signature Bank, ainsi que le rachat de Credit Suisse par UBS. Avec une volatilité croissante, cette « crise bancaire » a rendu les attentes en matière de taux nettement plus accommodantes, ce qui a entraîné un mois supplémentaire de performances positives.

- Les actions de croissance ont affiché les meilleures performances au premier trimestre dans toutes les régions, rebondissant après une année 2022 difficile.

- Qualité a été le deuxième meilleur facteur du trimestre dans les marchés développés, bénéficiant de sa résilience en périodes de forte volatilité et d’incertitude.

- Dans les marchés développés, les autres facteurs tels que la Value, les dividendes élevés et les minimum volatilités ont tous souffert du changement de régime.

- Dans les marchés émergents, la Value et les dividendes élevés ont continué à offrir une certaine surperformance.

Surperformance des facteurs actions au T1 2023 à travers les régions

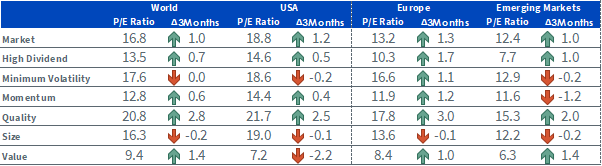

Les valorisations ont continué d’augmenter au premier trimestre

Au premier trimestre 2023, les valorisations du marché ont continué d’augmenter dans toutes les régions, soutenues par les performances positives. Cependant, dans les marchés développés, bien que les facteurs qualité et value soient devenus plus chers plus rapidement que le marché dans son ensemble, les facteurs petites capitalisations et minimum volatilité sont devenus moins chers. Aux États-Unis, le facteur value est devenu encore moins cher, avec un ratio cours/bénéfice actuel de seulement 7,2. Dans les marchés émergents, le facteur momentum est également devenu nettement moins cher. Globalement, les facteurs les plus défensifs, tels que le minimum volatilité et la qualité, sont actuellement les plus chers en termes relatifs.

Évolution historique des ratios cours/bénéfice des facteurs

L’hiver approche : Comment les facteurs se sont-ils comportés au cours des 12 mois suivant la fin des 7 cycles de hausse des taux de la Fed ?

Le choix du moment du pivot de la Fed sera l’un des principaux facteurs influençant la performance des actions. À mesure que les économies ralentissent, que les craintes de récession augmentent et que l’inflation décélère, les banques centrales devront commencer à planifier un atterrissage (soft ou non). Ces périodes de changements de politique monétaire sont toujours assez difficiles pour les investisseurs en actions, et il est bon de se pencher sur des périodes similaires dans le passé pour éclairer notre position actuelle.

Comment les facteurs se sont-ils comportés au cours des 12 mois suivant la fin des 7 cycles de hausse des taux de la Fed ?

La réponse se trouve dans l’article suivant de Pierre Debru, Pierre Debru, Responsable de la recherche quantitative et des solutions multi-actifs chez WisdomTree Europe : Retour sur les facteurs action du premier trimestre 2023 avec WisdomTree.

Quelle est l’opinion de Jeremy Siegel, Economist Senior chez WisdomTree, sur l’inflation, les risques de récession, la politique de la Fed et leur impact sur les facteurs ? La réponse se trouve dans l’article suivant : Retour sur les facteurs action du premier trimestre 2023 avec WisdomTree.

Analyse des flux et des encours du Smart Beta en 2023

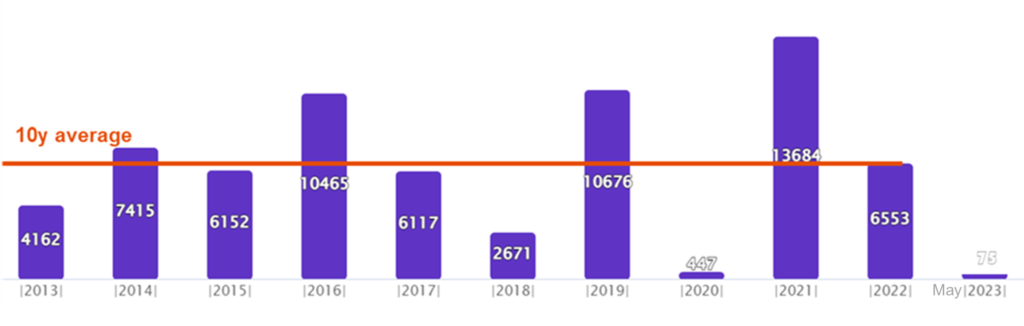

Une année difficile jusqu’à présent en termes de flux vers les stratégies de Smart Beta

En 2023, les flux vers les stratégies Smart Beta semblent limités dans un contexte difficile pour l’investissement factoriel dans les pays développés, comme indiqué ci-dessus. En revanche, 2022 a été une année soutenue en termes de flux vers le Smart Beta, conformément à la moyenne décennale. Au cours des 10 dernières années, les flux vers le Smart Beta ont été plutôt soutenus chaque année, à l’exception de quelques années exceptionnelles comme 2020.

Flux annuels en Europe vers le Smart Beta

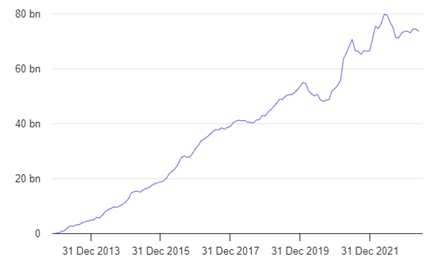

Cependant, sur le long terme, les flux vers les stratégies Smart Beta sont en augmentation régulière.

Sur une base cumulative, au cours des 10 dernières années, la croissance des flux vers le Smart Beta a été soutenue, comme le montre le graphique ci-dessous. Et les flux totaux sur 10 ans ont atteint 75 milliards d’euros. Cela représente 9 % des flux totaux vers les fonds indiciels actions sur 10 ans.

Flux cumulés sur 10 ans vers le Smart Beta en Europe

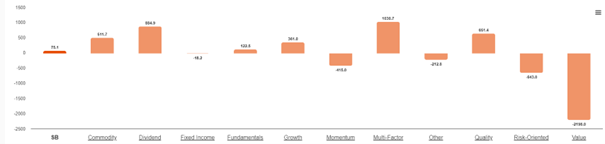

Vers quelles stratégies vont les flux ? Gagnants et perdants

2023 est jusqu’à présent une année très contrastée, avec des sorties importantes du facteur Value, tandis que les stratégies multifactorielles, dividendes et qualité enregistrent des entrées nettes. Les sorties massives du facteur Value peuvent s’expliquer, comme mentionné ci-dessus, par les sous-performances de la stratégie basée sur ce facteur, qui souffre du changement des prévisions des investisseurs. De leur côté, les facteurs qualité et dividendes continuent d’être privilégiés par les investisseurs à la recherche de résilience en périodes de forte volatilité et d’incertitude. Découvrez ici des exemples différents de stratégie dividendes: la vidéo de WisdomTree sur le Quality Dividend Growth, le Franklin Templeton UCITS ETF European Dividend et le Franklin Templeton UCITS ETF Global Dividend.

Mis à part les sorties du facteur Value, les entrées vers tous les autres facteurs ont atteint 2,3 milliards d’euros, conformément aux flux moyens à long terme.

Répartition des flux Smart Beta par stratégies depuis le début de l’année en 2023

Quelle place pour le Smart Beta dans les portefeuilles des investisseurs en 2023 ?

La place du Smart Beta est relativement stable dans les portefeuilles des investisseurs au cours des 5 dernières années. Les stratégies Smart Beta représentent 9 % des actifs totaux investis dans les fonds indiciels actions. Cela confirme l’idée que les stratégies Smart Beta ne sont pas une tendance passagère, mais continuent d’être utilisées comme des éléments complémentaires dans la construction de portefeuille.

Evolution sur 10 ans des encours sous gestion des Stratégies smart beta

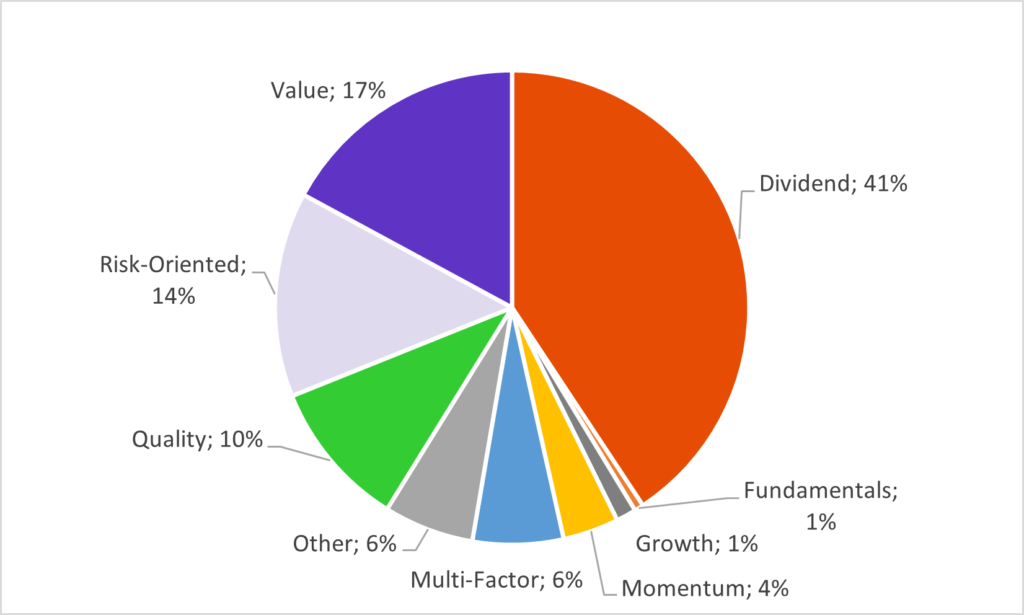

En examinant en détail, les stratégies basées sur le facteur dividendes ont rassemblé le plus d’actifs, représentant 40 % du total des actifs sous gestion Smart Beta en Europe. Les stratégies basées sur les dividendes ont été populaires auprès des investisseurs, notamment dans l’environnement chaotique de 2022.

Les stratégies basées sur le facteur Value se classent en deuxième position avec 17 % des actifs, suivies de près par les stratégies axées sur le risque.

De plus, les investissements dans les stratégies multifactorielles représentent 6 % du total, soutenus par la recherche académique (voir notre article précédent sur le sujet : Quel rôle pour le Smart Beta dans la construction de portefeuille ?) montrant que la diversification des expositions aux facteurs améliore significativement le ratio de Sharpe et donc le compromis rendement/risque d’un portefeuille.

Répartition des encours sous gestion du Smart Beta par stratégies

Conclusion

Malgré une année difficile tant en termes de performance que de flux, les stratégies Smart Beta représentent 9 % des encours totaux investis dans les fonds indiciels actions de manière constante au fil du temps. Ainsi, cela confirme l’idée que les stratégies Smart Beta ne sont pas une tendance passagère. Elles continuent d’être utilisées à la fois comme des éléments complémentaires dans la construction de portefeuille et à travers une exposition multifactorielle pour améliorer les rendements du portefeuille.

Marlene Hassine Konqui & ahmed.khelifa@lallocataire.com

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.