L’allocation d’actifs est-elle le seul choix crucial pour construire des portefeuilles optimaux ? Que nous disent les universitaires sur l’importance de choisir le bon véhicule d’investissement ? Les investisseurs ont ils besoin d’un outil pour les aider à sélectionner le bon véhicule d’investissement ?

L’allocation d’actifs est-elle le seul choix important pour construire des portefeuilles optimaux ?

Pour constituer un portefeuille, de nombreux investisseurs se concentrent principalement sur l’allocation d’actifs. À la fin des années 1980, Brinson, Hood et Beebower ont publié un article célèbre montrant que l’allocation d’actifs expliquait plus de 90 % de la variabilité du rendement d’un portefeuille au fil du temps.

En fait, tous les portefeuilles largement diversifiés sont exposés aux facteurs de risque systématiques (non diversifiables) des marchés financiers, tels que les cycles économiques et les taux d’intérêt. Une évaluation de ce qui motive la performance d’un portefeuille diversifié au fil du temps est susceptible de trouver une forte relation entre la performance d’un portefeuille statique composé de références de marché et la performance d’un portefeuille réel composé d’expositions à des classes d’actifs similaires à celles représentées par les indices.

Que nous disent les chercheurs sur l’importance de choisir le bon véhicule d’investissement ?

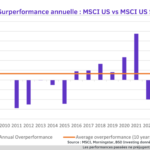

Mais l’étude Brinson ne dit rien sur la dispersion des rendements parmi les gestionnaires d’investissement. En d’autres termes, dans quelle mesure la différence entre les performances de deux fonds est-elle le résultat de leur allocation différente ? Les risques idiosyncratiques et l’exposition différentielle aux facteurs de risque systématiques (paris factoriels ou tactiques) peuvent créer une variation significative des performances d’un portefeuille à l’autre. Bien que les rendements des portefeuilles diversifiés évoluent en tandem avec les marchés généraux au fil du temps, les rendements réels peuvent varier. D’autres études (Ibbotson & Kaplan 2000) ont, de leur côté, démontré que Les décisions d’allocation d’actifs et de sélection de gestion active étaient tout aussi importantes pour expliquer la dispersion des rendements entre les fonds.

Les investisseurs ont-ils besoin d’un outil pour les aider à sélectionner le bon véhicule d’investissement ?

Il existe de nombreux outils d’allocation d’actifs développés sur la base du résultat Brinson et ceux-ci sont largement utilisés par les investisseurs professionnels. Or, compte tenu des évolutions des 30 dernières années, les investisseurs disposent désormais d’un choix beaucoup plus large de véhicules d’investissement : par exemple, des fonds actifs/passifs, ou encore des fonds dits « intelligents » ou encore des fonds ESG. Et l’environnement de taux bas a rendu encore plus nécessaire la recherche de toutes les sources de rendements supplémentaires.

👉Par conséquent, l’allocation d’actifs est sans aucun doute un choix critique pour construire des portefeuilles optimaux, mais en aucun cas le seul important. Choisir le bon véhicule d’investissement est également important pour améliorer les rendements à long terme en plus de sélectionner la bonne classe d’actifs. Et les investisseurs ont besoin de nouveaux outils pour les guider. Découvrez notre outil pour aider les investisseurs à répartir entre les fonds actifs et les ETF et à constituer un portefeuille optimal sur www.bsdinvesting.com

Marlene Hassine Konqui

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.