Jusqu’où ira le prix de l’or ? L’or teste la résistance des 2 000 $ sous l’impulsion de l’incertitude géopolitique, des craintes de récession et des attentes de pivotement des banques centrales. Cependant, l’or est confronté à la fois à des vents contraires et à des vents favorables, rendant toute prédiction hasardeuse. Dans l’article suivant, nous énumérerons certains des moteurs du marché de l’or qui pourraient permettre à chaque investisseur de tirer ses propres conclusions en fonction de son scénario macroéconomique.

Quand l’Or brille

Avant d’approfondir l’analyse des moteurs du prix de l’or, jetons d’abord un coup d’œil sur ce qui s’est passé dans les portefeuilles des investisseurs européens :

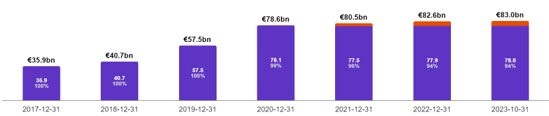

AUM des ETP sur l’Or depuis 2018

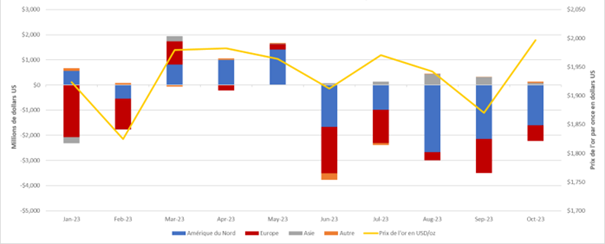

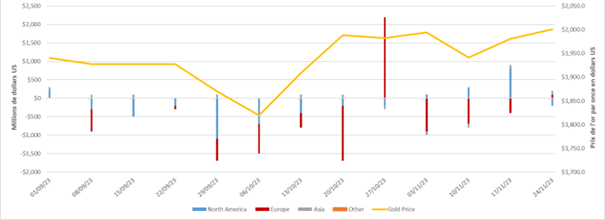

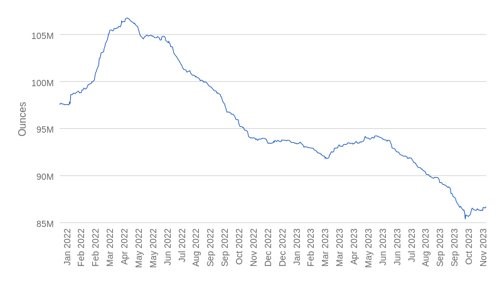

En 2023, les flux dans les ETP sur l’or étaient négatifs jusqu’au mois d’octobre au niveau européen. Cependant, la tendance s’est inversée en raison de l’éclatement des conflits armés entre le Hamas et Israël, poussant le prix de l’or au-delà de la résistance des 2 000 $. Cette inversion des flux était également vraie au niveau mondial.

Flux mensuels en millions de USD/Prix de l’or par once en USD

Flux hebdomadaires en millions de USD/Prix de l’or par once en USD

Or dans les produits négociés en bourse dans le monde

Qu’est-ce qui attend l’or ?

La lutte pour l’attention des investisseurs institutionnels sera difficile, alors que d’autres actifs défensifs tels que les bons du Trésor américain offrent un rendement (à échéance) de plus de 5 % sur 2 ans et près de 5 % sur 10 ans, l’or lui n’offre pas de rendement. Cependant, l’or s’est avéré être une protection très efficace contre les risques financiers, géopolitiques et inflationnistes.

Géopolitique et Or

L’or est considéré comme un actif « refuge », ce qui signifie que pendant les périodes d’incertitude économique ou de risque géopolitique accru, les investisseurs se sont historiquement tournés vers ce métal précieux pour se protéger, faisant monter son prix. Ainsi, l’or peut agir comme une forme d’assurance de portefeuille et contribuer à protéger contre les pertes en période de troubles sur les marchés. Une analyse de WisdomTree montre que lorsque le risque géopolitique (indice GPR) a augmenté d’un écart-type au-dessus de sa moyenne historique, l’or a augmenté en moyenne de 9 % en glissement annuel, tandis que l’indice S&P 500 a chuté de 8,6 % en glissement annuel au cours de ces mois.

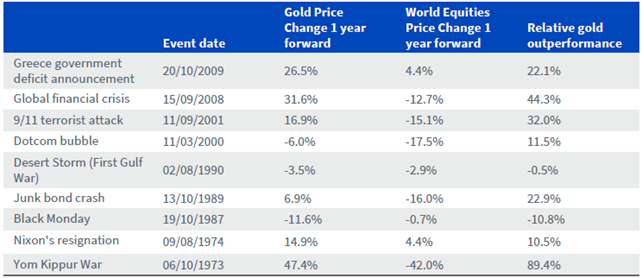

Performance de l’or après des événements financiers et géopolitiques

Bien que nous ne sachions pas à quel point la guerre sera prolongée ou sévère, la déstabilisation au Moyen-Orient rappelle que le stress géopolitique, financier ou économique peut surgir à tout moment et que le meilleur moment pour avoir un « actif d’assurance » est avant que l’événement ne se produise. Ainsi, l’or est un actif stratégique précieux.

Marchés obligataires et Or

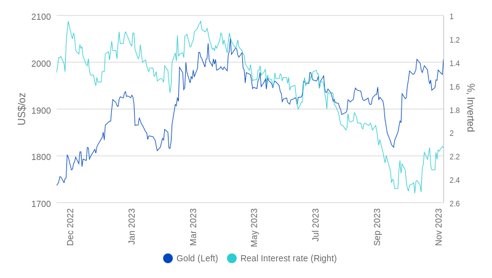

Les marchés s’attendent à une longue pause après les dernières hausses de taux. Cela a porté les rendements des bons du Trésor à 10 ans au plus haut depuis 2007 et les rendements réels au plus haut depuis 2008. Cependant, l’or tient bon, le métal jaune continuant de défier les relations historiques entre les rendements réels et l’or.

Or vs taux réels (rendement des titres du Trésor protégés contre l’inflation)

Les inversions de la courbe des rendements obligataires (rendements à 10 ans inférieurs aux rendements à 2 ans) sont généralement prédictives de récessions. L’or a tendance à performer fortement en période de récession. Le délai entre une inversion et une récession peut être long, généralement plus d’un an. Nous sommes au moins à 15 mois dans l’inversion actuelle, et nous ne sommes pas encore en récession. Cependant, les marchés sont nerveux et expriment de l’anxiété quant à ce qui va arriver. Ces dernières semaines, la courbe des rendements s’est moins inversée. Cependant, cela ne devrait pas être interprété comme un signe positif pour l’économie. Les très rares exemples passés ne nous offrent pas de bonnes indications sur ce que cela signifie pour l’économie ou l’or.

L’issue des forces en jeu est très incertaine, et prédire si la résistance actuelle du prix de l’or deviendra un support à 2 000 $ dépend de divers facteurs que nous allons tenter d’énumérer ici :

- Risques géopolitiques : Non seulement les conflits armés au Moyen-Orient, mais aussi les relations commerciales entre les États-Unis et la Chine, et tout autre problème pouvant survenir dans un monde qui se déglobalise.

- Niveaux d’inflation et de taux d’intérêt réels

- L’image économique mondiale : Même si une récession est très probable en Europe, les dernières données sur le chômage aux États-Unis ont souligné une augmentation de l’incertitude concernant l’économie américaine. Même si l’or s’est bien comporté pendant les périodes de récession, l’incertitude est encore meilleur moteur pour les prix de l’or.

Marlene Hassine Konqui & Ahmed Khelifa, CFA

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.