Le mois d’août n’a pas été comme le mois de juillet :

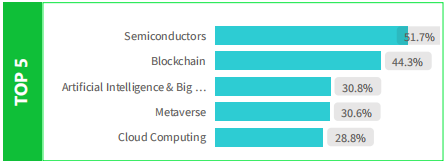

Alors que les performances du mois de juillet ont été positives pour tous les thèmes, avec 21 thèmes surpassant le MSCI ACWI, les performances du mois d’août ont été négatives pour tous les thèmes, avec seulement 6 thèmes surpassant le MSCI ACWI (selon le dernier rapport mensuel sur les investissements thématiques en Europe de WisdomTree). Depuis le début de l’année, 13 thèmes ont surperformé l’indice de référence des actions mondiales, ce qui représente un léger revirement par rapport au pic de juillet, lorsque 16 thèmes avaient surperformé. Les thèmes liés à la technologie, avec les « semi-conducteurs » et la « blockchain », revendiquent toujours les rendements les plus élevés (un exemple de fonds performant sur ces thématiques est le Wisdomtree Artificial intelligence UCITS ETF ).

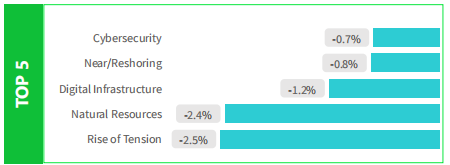

Top 5/Bottom 5 par performance en août

Top 5/Bottom 5 par performance depuis le début de l’année

Qu’est-ce que cela nous apprend sur les attentes du marché : Crainte de niveaux de taux élevés qui perdurent ?

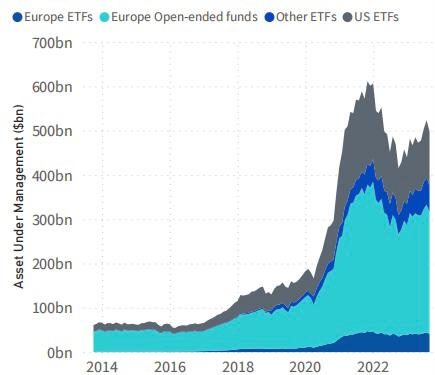

En Europe, les actifs sous gestion des fonds thématiques négociés en bourse (« ETF ») et des fonds ouverts ont diminué de 5 % en août pour atteindre 317 milliards de dollars, principalement en raison de performances négatives, mais pas seulement. Les flux en août ont également été négatifs dans les deux cas, avec des sorties de 633 millions de dollars pour les ETF et de 182 millions de dollars pour les fonds ouverts. Cela pourrait indiquer que les investisseurs prennent en compte un nouveau risque qui n’a pas été pleinement évalué par le marché jusqu’à présent, à savoir le risque que les banques centrales maintiennent les taux à leurs niveaux actuels plus longtemps que prévu. Ce risque est apparu après les derniers chiffres montrant la bonne résistance de l’économie américaine, ce qui pourrait conduire à une décélération plus lente de l’inflation. Ce nouvel élément pourrait également accroître la dispersion des performances entre les différents thèmes d’investissement et au sein de ceux-ci.

Évolution des AuM dans les Thématiques par région sur 10 ans

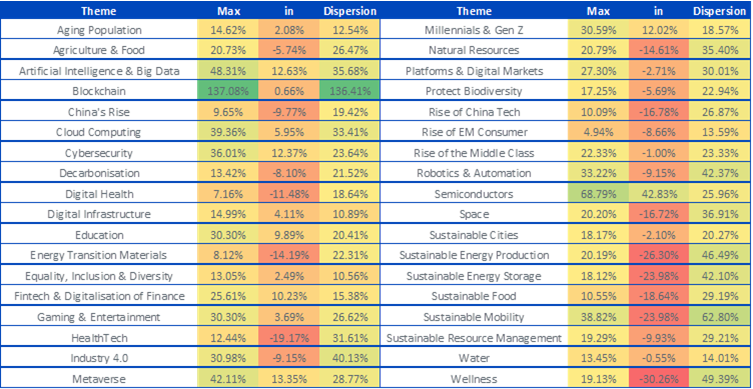

La dispersion des performances entre les thématiques et au sein de celles-ci reste incroyablement élevée :

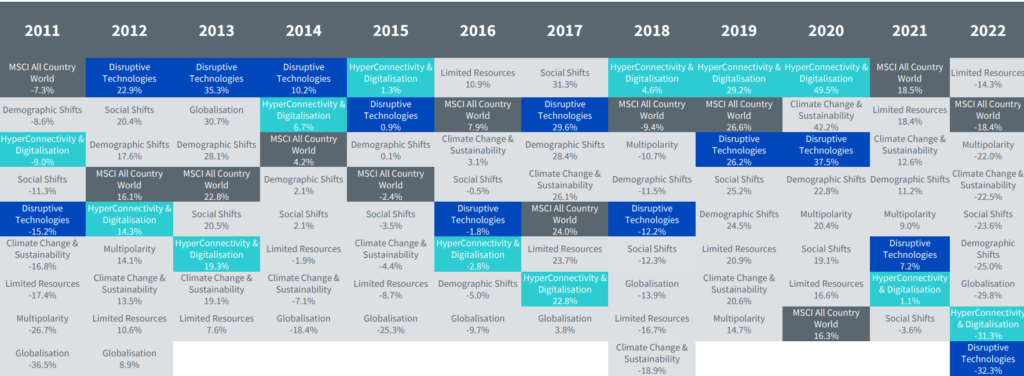

Les rendements annuels thématiques sont très volatils et la dispersion des rendements au sein d’une même thématique reste également très importante, comme le montrent les tableaux ci-dessous. L’incertitude concernant la trajectoire des taux d’intérêt pourrait conduire à un niveau de dispersion encore plus élevé (WisdomTree European thematic monthly update).

Dispersion de la performance YTD de tous les ETF et fonds communs de placement par thèmes en Europe

Classement des rendements annuels des investissements thématiques

Attention à la concentration et aux actions surachetées :

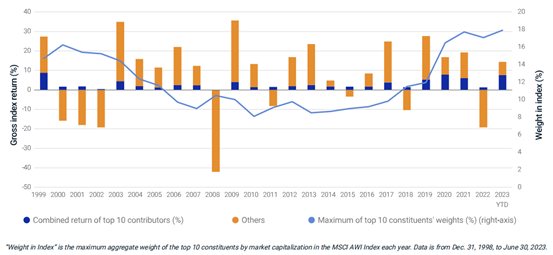

La performance des marchés boursiers mondiaux au premier semestre 2023 a été très concentrée, les 10 premiers contributeurs au rendement étant responsables de 53% du rendement de l’indice MSCI ACWI jusqu’au 30 juin. La concentration de l’indice a atteint son niveau le plus élevé depuis 1999, les 10 premiers constituants par capitalisation boursière atteignant une pondération maximale agrégée de 18 % au cours des six premiers mois de l’année. Le rallye induit par l’IA a poussé la concentration actuelle du marché à des niveaux jamais vus depuis les années 1970, soulignant l’impact que quelques grandes entreprises ont eu sur les rendements récents du marché et la nécessité de stratégies thématiques diversifiées afin d’éviter les bulles (Différencier votre exposition à l’IA de celle du NASDAQ-100).

En 2023, la concentration de l’indice MSCI ACWI a atteint son niveau le plus élevé depuis 1999

L’essentiel des performances de l’indice MSCI USA au milieu de l’année a été propulsé par un groupe restreint de sept grandes entreprises. Ce rebond des valeurs technologiques est remarquable, surtout si l’on considère le ralentissement technologique qui a suivi le pic atteint par ces entreprises au cours de la période COVID-19.

Quelles leçons les investisseurs dans les plus grandes entreprises d’aujourd’hui peuvent-ils tirer de l’histoire ?

L’histoire révèle que les entreprises, leaders du marché, ont souvent eu du mal à suivre l’évolution de l’ensemble du marché au fil du temps, ce qui donne une idée du défi que les plus grandes entreprises doivent relever pour conserver leur position de leader. Qu’est-il arrivé aux entreprises leaders de ces époques ? C’est ce que vous découvrirez dans cette dernière étude MSCI en suivant ce lien : AI’s Moment and Insights from Themes Past.

Principaux enseignements :

- Revirement dans les flux et la performance, une crainte de taux élevée pour plus longtemps : En Europe, les flux en août vers les stratégies d’investissement thématique ont été négatifs, ce qui pourrait indiquer que les investisseurs considèrent un nouveau risque qui n’a pas été pleinement évalué par le marché jusqu’à présent, le risque que les banques centrales maintiennent les taux à leur niveau actuel pendant plus longtemps.

- L’incertitude concernant la trajectoire des taux d’intérêt pourrait conduire à un niveau de dispersion encore plus élevé : Cela souligne la nécessité d’une méthodologie adéquate de sélection de fonds spécifiques aux stratégies thématiques telles que les leaderboards thématiques de BSD Investing et L’ALLOCATAIRE : découvrez notre offre Leaderboard).

- Le rallye induit par l’IA a poussé la concentration du marché à des niveaux jamais vus depuis les années 1970, soulignant le besoin de stratégies thématiques diversifiées afin d’éviter les bulles (Différencier votre exposition à l’IA de celle du NASDAQ-100).

Marlene Hassine Konqui & Ahmed Khelifa, CFA

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.